01

短纤主力合约:延续反弹

截至前一个交易日收盘,短纤高位盘整,收小阴线。日k线突破前高压力,呈多头排列形态。

策略建议:短纤延续反弹走势,短期内建议多头思路操作为主。策略6月26日收盘首次推荐。

02

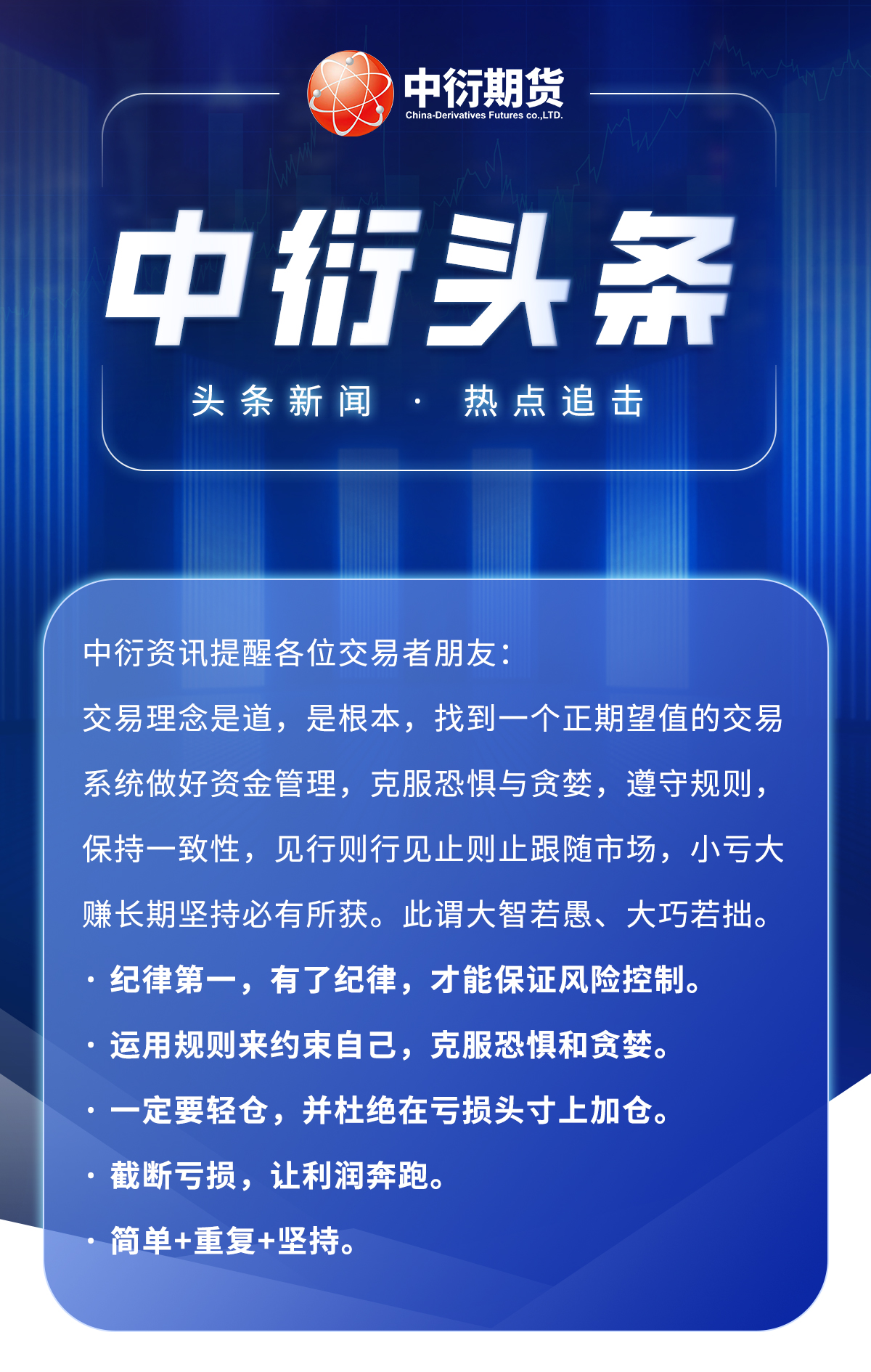

不锈钢主力合约:底部企稳

截至前一个交易日收盘,不锈钢震荡上行,收小阳线。日k线在13800存在较强支撑,市场企稳反弹。

策略建议:不锈钢近期连续收阳线,短期内建议多头思路为主。策略6月26日收盘首次推荐。

03

纸浆主力合约:弱势下行

截至前一个交易日收盘,纸浆冲高回落,收小阴线。日k线突破近期震荡区间下边界,打开下行空间。

策略建议:纸浆近几个交易日底部反弹,但下跌趋势未改,短期内建议作为空头配置品种。策略6月13日收盘首次推荐。

04

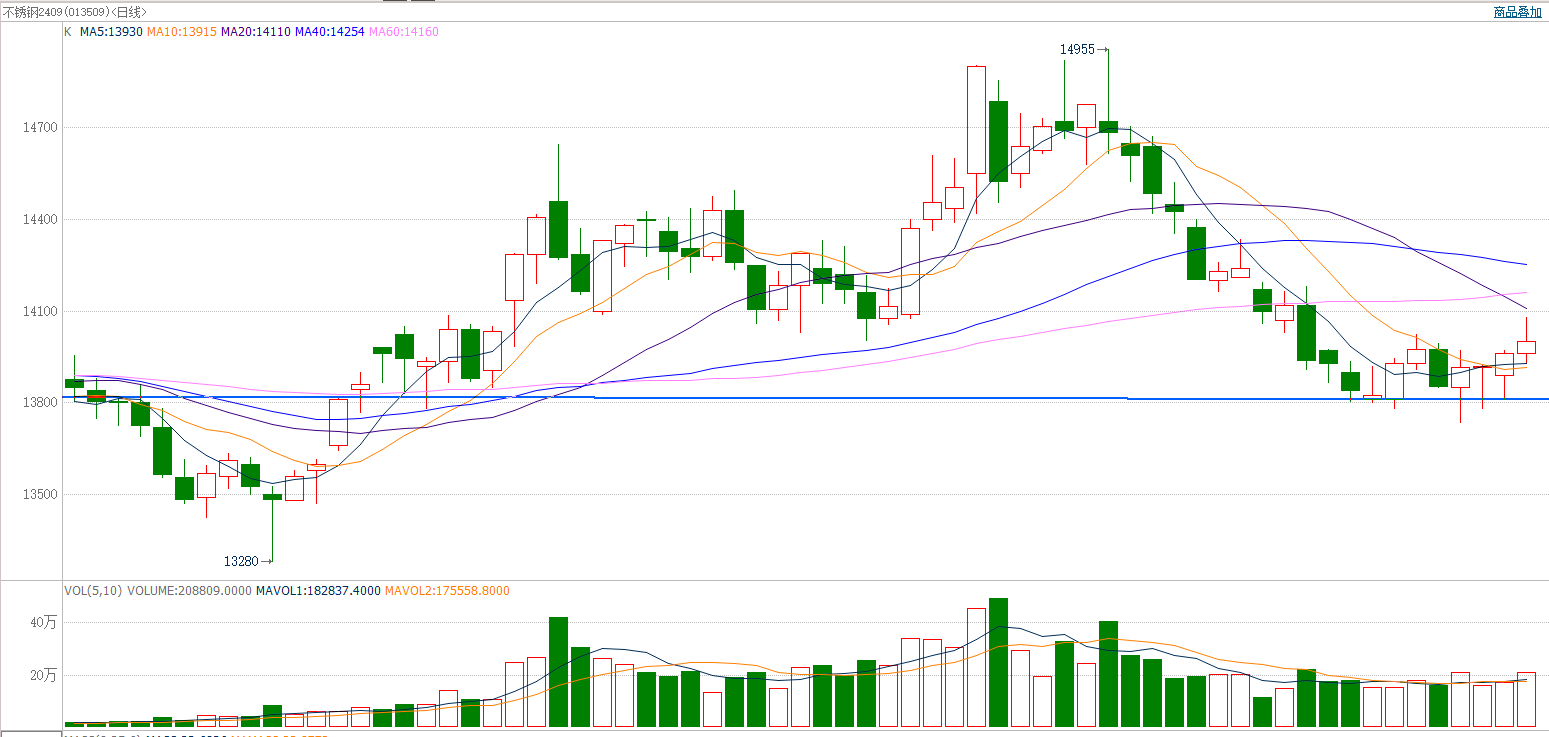

沪锌主力合约:多头配置

截至前一个交易日收盘,沪锌窄幅波动,收小阴线。23000附近是密集成交区,存在一定支撑。

策略建议:沪锌回调遇到重要支撑,企稳反弹,短期内建议多头思路操作为主。策略6月19日收盘首次推荐。

05

原油主力合约:震荡上行

截至前一个交易日收盘,原油窄幅波动,收小阴线。日k线整体震荡上行,并突破620附近压力。

策略建议:原油维持反弹走势,建议多头思路操作为主。策略首次推荐6月25日收盘。

06

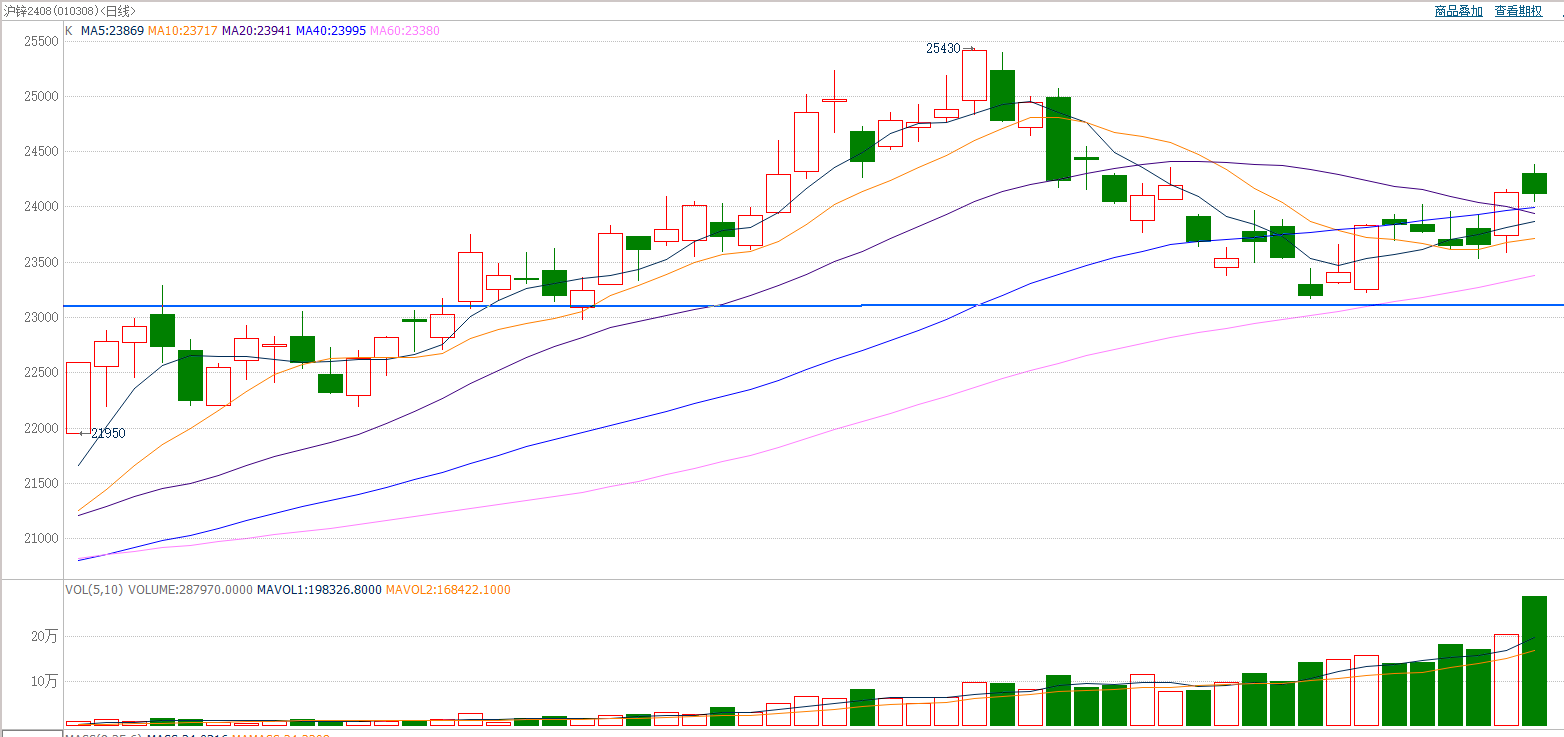

纯碱主力合约:弱势下行

截至前一个交易日收盘,纯碱震荡下行,收中阴线。日k线自高位持续回落,跌破2100关键支撑位。

策略建议:纯碱弱势下行,跌破关键支撑,短期内建议空头思路操作为主,关注1900附近支撑。策略6月24日收盘首次推荐。

07

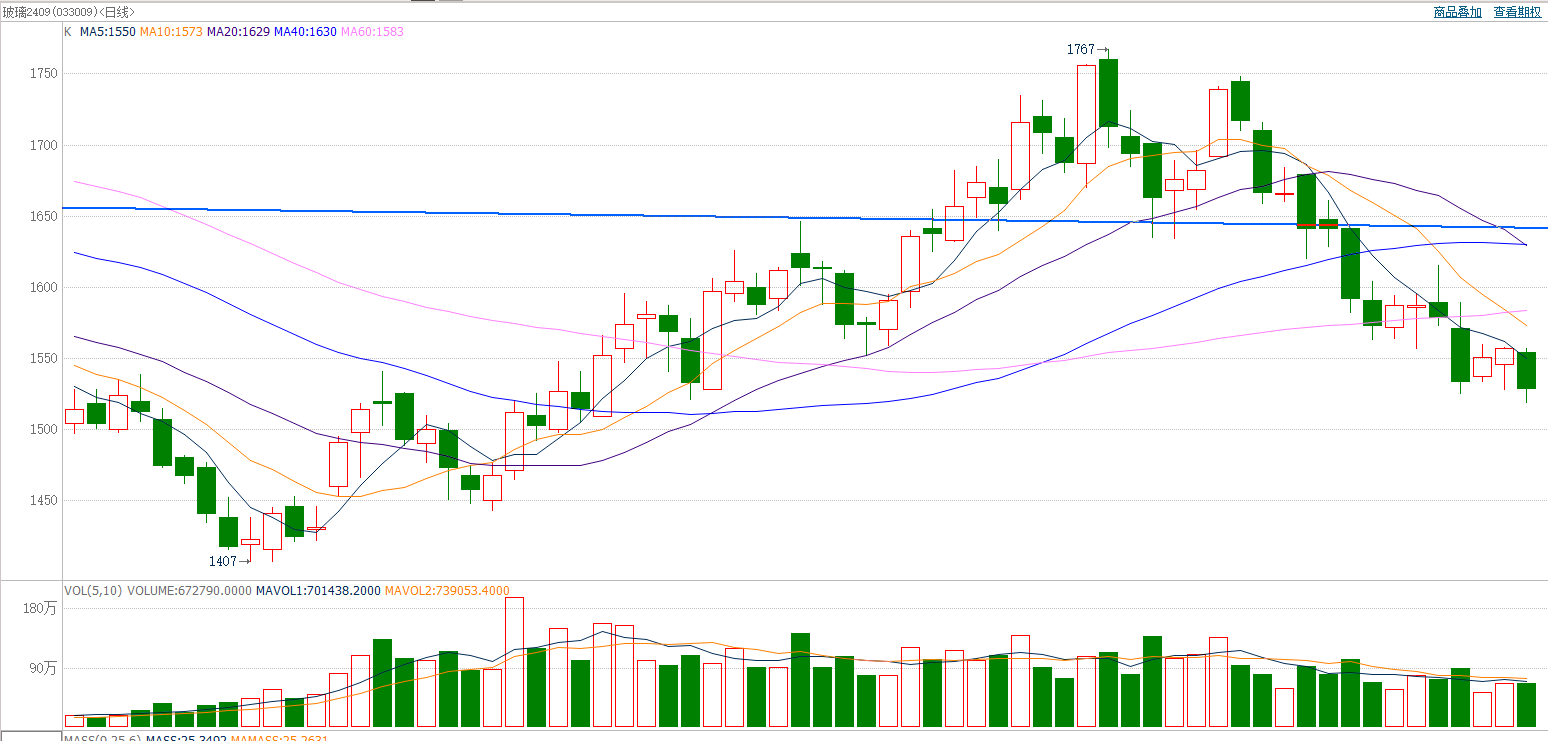

玻璃主力合约:趋势下行

截至前一个交易日收盘,玻璃震荡下行,收中阴线。日k线呈M头形态,并跌破60日均线支撑。

策略建议:玻璃维持跌势,建议空头思路操作为主。策略首次推荐6月25日收盘。

08

沥青主力合约:底部反弹

截至前一个交易日收盘,沥青震荡上行,收小阳线。日k线整体震荡上行,并站稳10日均线。

策略建议:沥青维持反弹走势,建议多头思路操作为主。策略首次推荐6月25日收盘。

09

跨品种套利:空铜多锌08

近期美联储官员再度释放鹰派言论,重申美国通胀存在上行风险,预计美联储可能把降息的时间推迟至2025年。近期,美元保持偏强态势,铜价再度承压回落。从近期市场表现来看,短期沪铜反弹力道不足,预计走势偏弱为主。全球锌矿紧缺,短期国内冶炼厂原料库存偏低,锌锭产量下滑,对锌价期价构成一定支撑。

操作策略:空铜多锌08,为跨品种套利策略,可适当关注。

10

跨品种套利:空菜粕多玉米09

进口菜籽陆续到港,叠加国产菜籽集中上市,国内油菜籽供应充足。另据最新6月份美国农业部报告显示:2023年/2024年度美国大豆结转库存略有增加,整体来看报告中性偏空,对菜粕市场产生一定利空影响。另外,国内菜粕需求或有下降。菜粕供应压力较大。加之豆粕价格弱势拖累,预计短期菜粕价格或继续维持弱势震荡。玉米方面,近期国内东北玉米产区余粮基本见底,贸易商挺价意愿较高支撑期价。

操作策略:空菜粕多玉米09,为跨品种套利策略,(该策略与下方的空豆粕多玉米09,任选其一进行关注。)

该策略首推日为6月18日,推出时差价为160,最新差价116,策略预期判断与差价走势一致,可重点关注。若二者差价升破140则取消关注。

11

跨品种套利:空豆粕多玉米09

最新6月份美国农业部报告显示:2023年/2024年美国大豆单产及总产与上月持平,美国大豆结转库存略有增加,整体来看报告中性偏空。数据对大豆市场产生一定利空影响。另外,国内生猪存栏缓慢下降,未来豆粕需求或有下降。玉米方面,近期国内东北玉米产区余粮基本见底,贸易商挺价意愿较高,部分深加工企业现货价格稳中趋升支撑期价。

操作策略:空豆粕多玉米09,为跨品种套利策略,该策略首推日为6月14日,推出时差价为933,最新差价851,策略预期判断与差价走势一致,可重点关注。若二者差价升破880则取消关注。

12

跨期套利:多09空01玉米淀粉

5月USDA报告利多,美国玉米期末库存的预估低于预期,另受5月俄罗斯低温冷害天气影响,带动了CBOT小麦、玉米期价上行。近期国内东北玉米产区余粮基本见底,贸易商挺价意愿较高,部分深加工企业现货价格稳中趋升。6月份,中国玉米库存量总体或将继续呈现下降态势,预计终端玉米需求总量环比增长,但生猪存栏继续缓慢下降,在一定程度上限制玉米消费增幅。6月份,国内玉米供应量总体依旧充足,但玉米供应或有趋紧表现。本轮玉米淀粉上行的主要动力来自于原料玉米,预计未来玉米淀粉09合约较01合约走势偏强概率较高。

操作策略:多09空01玉米淀粉,为跨期套利策略,该策略首推日为6月12日,推出时差价为56,最新差价98,策略预期判断与差价走势一致,可重点关注。若二者差价下破85则取消关注。

13

跨期套利:空07多09沥青

上周 EIA 数据显示:尽管原油库存去库明显,但成品端累库超预期,拖累市场价格。5月炼厂沥青累库, 6月份梅雨季节,道路施工受限,沥青需求下降。远期来看,欧佩克+集团同意将当前 220 万桶/日的自愿减产量延长至2024 年 9 月底,预计仍将有 160 万桶/日的减产措施将延长至明年年底,这对油价起到较强支撑。

操作策略:空07多09沥青,为跨期套利策略,建议可适当关注。该策略首推日为6月4日,推出时差价为-11,最新差价-92,策略预期判断与差价走势一致,可重点关注。若差价回升上破-77取消关注 。

14

跨品种套利:空甲醇多尿素09

甲醇方面,据卓创资讯报道,部分春检装置重启,开工率回升。上周港口库存总量60.2万吨,较上期增加6.7万吨。需求方面,进入传统淡季,近期关于沿海MTO亏损检修传闻较多,港口基差快速回落。尿素方面,近期尿素供应减少,农需旺季,偏低库存对价格有所支撑。

操作策略:空甲醇多尿素09为跨品种套利组合策略,该策略首推日为6月5日,推出时差价为371,目前最新差价384,可继续观察差价的进一步的变化。若差价回升上破421取消关注。

以上图片来源:博易大师,通达信,iFinD

作者:徐宪鹏(投资咨询号:Z0015934)

审核:李 琦(投资咨询号:Z0017426)

作者:李 琦(投资咨询号:Z0017426)

审核:徐宪鹏(投资咨询号:Z0015934)

报告制作日期:2024-06-27

END

更多研报详询客户经理

↓↓↓

中衍期货免责声明

1.公司声明

中衍期货有限公司具有中国证监会核准的期货投资咨询业务资格(批文号:证监许可[2012]1525号)。本公司报告/内容的观点和信息仅供中衍期货风险承受能力合适的签约客户参考。本报告/内容难以设置访问权限,若给您造成不便,敬请谅解。本公司不会因为关注、收到或阅读本报告内容而视其为客户;本报告/内容不构成具体业务或产品的推介,亦不应被视为相应期货和衍生品的交易建议,不应凭借本报告/内容进行具体操作。请您根据自身的风险承受能力自行做出交易决定并自主承担交易风险。

2.报告声明

本报告的信息来源已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货及期货期权等标的的价格会发生变化,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持最新状态。同时,本公司对本报告所含信息可在不发出通知的情况下进行修改,交易者应当自行关注相应的更新或修改。

本报告中的研究服务和观点可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的交易建议。在任何情况下,本公司、本公司员工不承诺交易者一定获利,不与交易者分享交易收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。交易者务必注意,其据此做出的任何交易决策与本公司、本公司员工无关。

市场有风险,交易需谨慎。交易者不应将本报告作为作出交易决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。交易者应根据自身的风险承受能力自行做出交易决定并自主承担交易结果。

3.作者声明

作者具有期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

4.版权声明

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、发表或引用。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“中衍期货”,且不得对本报告进行任何有悖原意的引用、删节和修改。

若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。本报告不构成本公司向该机构之客户提供的交易建议,本公司、本公司员工亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信