发布时间:2023-01-03 08:31:55

截至前一个交易日收盘,甲醇流畅上行,收长阳线。12月27日遇60日均线支撑,形成十字星配合长阳线的反弹形态。策略建议:甲醇遇支撑反弹,短期内建议多头思路操作,关注前高附近压力。

截至前一个交易日收盘,螺纹震荡上行,收中阳线。日k线整体呈上行趋势,沿10日均线震荡上行。策略建议:乐观情绪推动螺纹上涨,建议短期内延续多头思路操作,关注4200附近压力。

截至前一个交易日收盘,玻璃探底回升,收小阳线,继续高位调整。近期日k线遇到1550支撑连续回升,并突破前期高点。策略建议:玻璃回踩1550,遇支撑反弹,整体呈现上行趋势,短期内在乐观情绪推动下有望持续上行,关注1720附近压力。

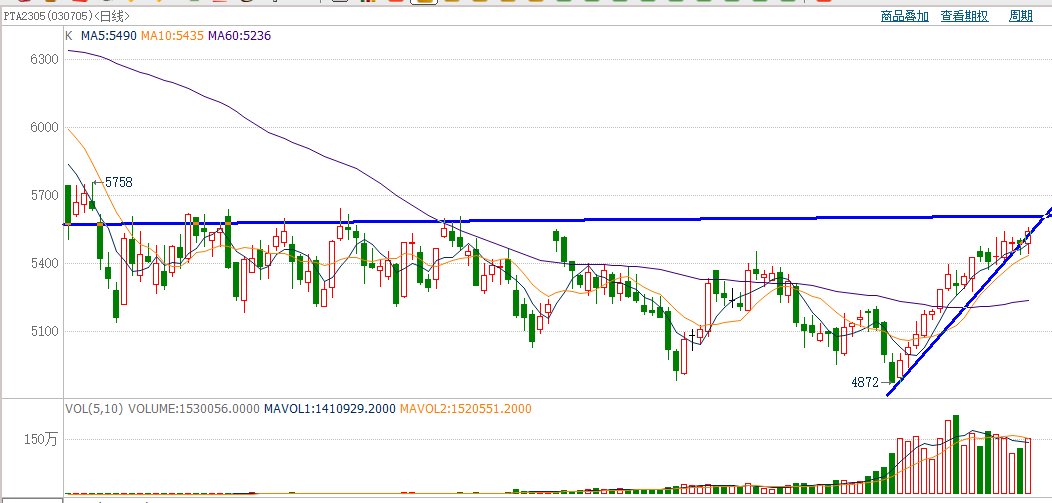

截至前一个交易日收盘,PTA探底回升,收小阳线。日k线近期持续上行,并突破5400的压力。策略建议:PTA始终在10日均线以上,短期内建议延续反弹思路,关注是否能突破前高5600压力。

春节前下游贸易商备货积极,玻璃库存继续小幅下降。11月之前玻璃价格在不断创新低,玻璃生产企业利润下滑,多数玻璃企业面临亏损,生产积极性下降,生产成本因素令市场在1400元下方附近出现止跌回稳走势,目前玻璃主力合约走势依旧坚挺。在宏观政策积极引导下,在疫情平稳后国内经济有望在明年逐步得以修复,玻璃市场需求也有进一步向好的预期。此外近日沙河部分厂家开始冬储保价政策,预计近远月合约差价有望走扩的可能。策略建议:多05空09玻璃,该策略是最新推出的跨期套利策略,可适当加以关注。

淀粉消费持续低迷,价格不断创新低,继续挤压淀粉深加工利润空间,目前部分淀粉生产企业面临亏损局面,企业生产积极性有所下降。玉米方面,进口累积和国内季节性上市压力,令玉米供应宽松。后期二者差价有望走扩。策略建议:多淀粉空玉米05,该策略是近期新推出的跨品种套利策略,可适当关注。

11月份进口油菜籽数量有所恢复,但国内市场菜籽油供应总体依旧偏紧。棕榈油港口库存偏高,对价格构成压力。此外,进入冬季,棕榈油搀兑量减少,消费需求转弱,预计其价格较菜油偏弱。从未来价格走势分析,假如未来油脂价格出现下跌的话,棕榈油价格跌幅或将大于菜油跌幅;假使价格出现上涨,棕榈油涨幅或将小于菜油涨幅。策略建议:多菜油空棕榈油05,该策略是推出的跨品种套利策略,可适当加以关注。若差价下破2270取消关注。

豆粕方面,国内养殖对豆粕需求稳定,加之南美天气不确定性,对豆粕价格有一定支撑。玉米方面,进口累积和国内季节性上市压力,令玉米供应宽松。策略建议:多豆粕空玉米05,该策略是推出的跨品种套利策略,可适当关注。若二者差价下破888取消关注。

豆粕方面,国内养殖对豆粕需求稳定,加之南美天气不确定性,对豆粕价格有一定支撑。菜粕方面,进入冬季淡水养殖进入淡季,菜粕消费量下降,成交下滑,不利于提振价格。相较豆粕,其走势略显弱。策略建议:多豆粕空菜粕05,该策略是推出的跨品种套利策略,可适当关注。若下破675取消关注。

作者:

徐宪鹏 | 投资咨询资格号:Z0015934

更多研报详询客户经理

↓↓↓

本报告的信息均来源于非保密资料,本公司力求但不保证这些信息的准确性和完整性。所载的意见或分析仅反映发布日的观点,在不同时期,本公司可发出与本报告所载意见或推测不一致的报告,投资者应当自行关注相应的更新或修改。

本报告中的观点、结论和建议并不代表作者对价格涨跌或市场走势的确定性判断。同时也不作为日内交易参考。

在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信