铁矿主力合约:超跌反弹

截至前一个交易日收盘,铁矿震荡走高,收长阳线。日k线超跌反弹,向上突破10日均线压力。

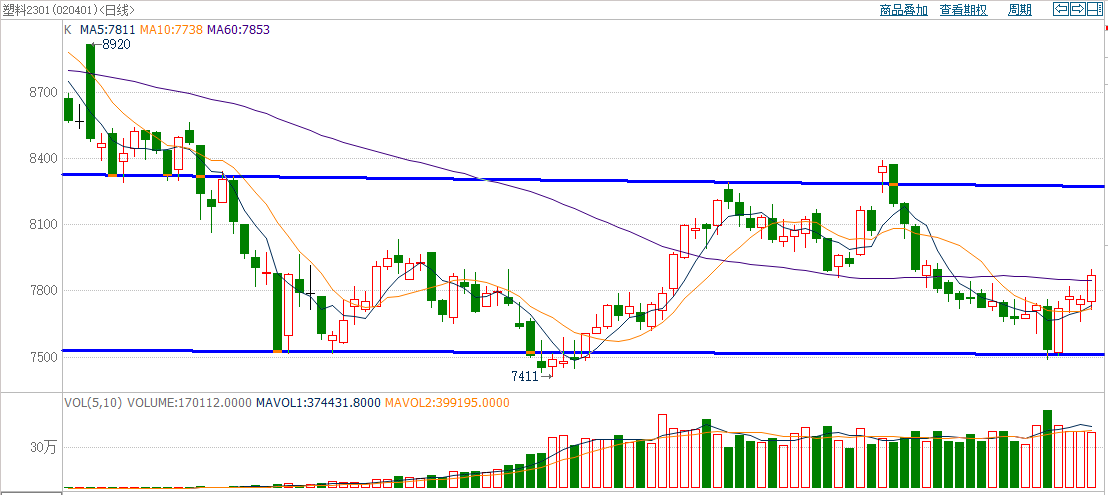

塑料主力合约:底部反弹

截至前一个交易日收盘,塑料震荡走高,收中阳线。日k线处于宽幅震荡区间,遇到下边界7500附近支撑企稳反弹。

截至前一个交易日收盘,沥青窄幅整理,收小阳线。日k线震荡下行,周k线出现4连跌。

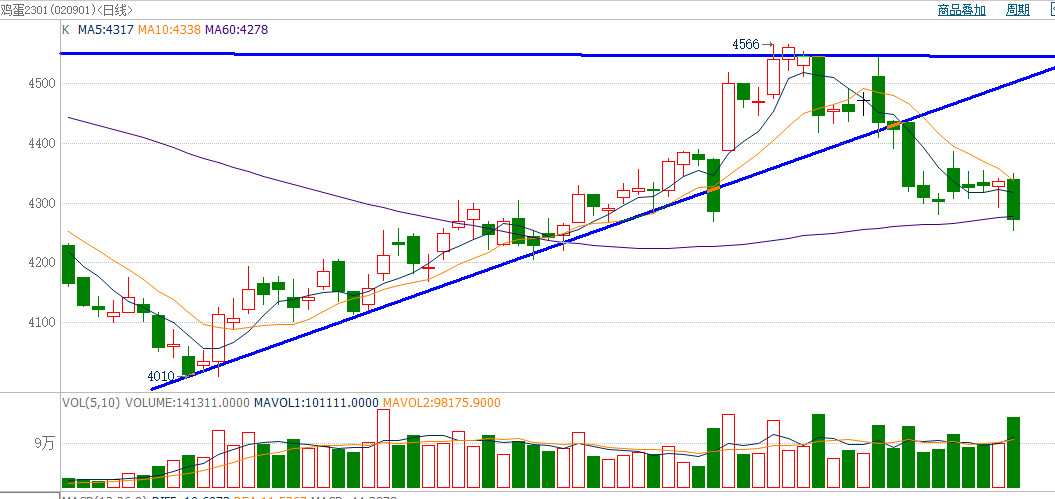

截至前一个交易日收盘,鸡蛋收10日均线压力,收长阴线。日k线在10月26日长阴线跌破趋势线,确立下行趋势。

跨期套利:

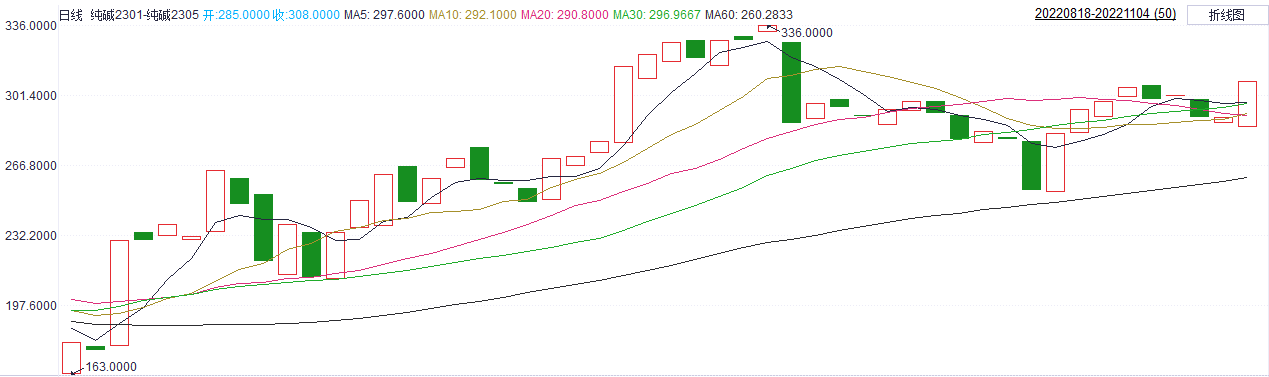

多01空05纯碱

纯碱市场现货走货偏慢,但纯碱厂家订单尚可,下游需求总体平稳。目前玻璃企业库存总体偏低,采购以刚需为主。国内纯碱企业库存延续去化,且维持低位。从数据来看:上周,国内纯碱企业库存总量约30万吨左右,同比下降15%左右,其中重碱库存16万吨左右。截止10月28日重碱库存也维持降库态势。当前国内纯碱现货价格基本稳定,为期价提供了一定支撑。而远月合约面临新产能逐步投放的潜在供应影响,预计上方压力偏大。

跨品种套利:

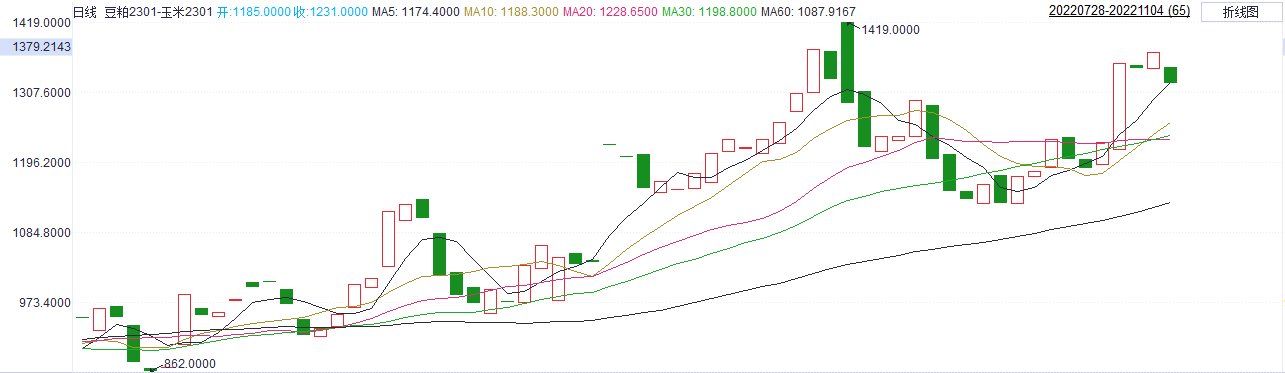

多豆粕空玉米01

豆粕方面,现货依旧坚挺,近来期现货基差处于高位,国内豆粕和大豆库存维持低位,豆粕易涨难跌。玉米方面,国内产区新季玉米集中上市,玉米供应压力逐步增加,后期玉米现货价格或继续承压。

跨期套利:

多01空07豆粕

目前国内豆粕现货依旧坚挺,近来豆粕期价维持震荡走高之中、目前期现货基差处于高位,预计在基差回归之前豆粕易涨难跌。国内豆粕和大豆库存维持低位,支撑豆价。远期合约受不确定因素影响较大,加之南美巴西2022/2023年度大豆预计产量达1.5亿吨,对远期豆粕合约价格走势产生偏弱影响。

跨品种套利:

多豆粕空菜粕01

受生猪养殖周期的影响,豆粕消费量较为稳定。此外,国内市场豆源紧张、豆粕库存偏低,支撑豆粕价格。菜粕即将进入秋冬季节,水产养殖需求旺季逐渐转淡。第四季度预计油菜籽进口达180万吨,远期供应压力渐增,限制菜粕价格走高。从近期二者价格走势来看,菜粕走势维持偏弱走势,豆粕处于宽幅震荡走势。故可关注该策略。

跨期套利:

多01空05苹果

产区走货较慢,库存存量偏低,果农惜售。新果上市,山东红将军处于销售后期,以质论价,好果价格坚挺。今年主产区产量或有下降,一方面是砍树现象普遍,另一方面受生长期天气因素的影响。当前市场供应并不宽松,加之冷库库存偏低,对产区价格形成一定的支撑。盘面观察,近期主力01合约与05合约差价保持坚挺,预计短期二者差价或继续保持坚挺之中。

跨品种套利:

空菜油多棕榈油01

目前菜油和棕榈油差价维持历史高位附近,前期菜油供应偏紧,棕榈油供应偏宽松。因此,菜油价格相较棕榈油价格更为坚挺。近一个月以来菜油反弹幅度总体大于棕榈油。国庆节前二者差价大幅走高,升到历史高点附近。从5年历史差价统计图分析,二者差价在2013年曾创出3960高点。

徐宪鹏 | 投资咨询资格号:Z0015934

卢 旭 | 投资咨询资格号:Z0011867

END

更多研报详询客户经理

↓↓↓

免责声明

所载的意见或分析仅反映发布日的观点,在不同时期,本公司可发出与本报告所载意见或推测不一致的报告,投资者应当自行关注相应的更新或修改。

本报告中的观点、结论和建议并不代表作者对价格涨跌或市场走势的确定性判断。同时也不作为日内交易参考。

在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信