中衍期货投资咨询部

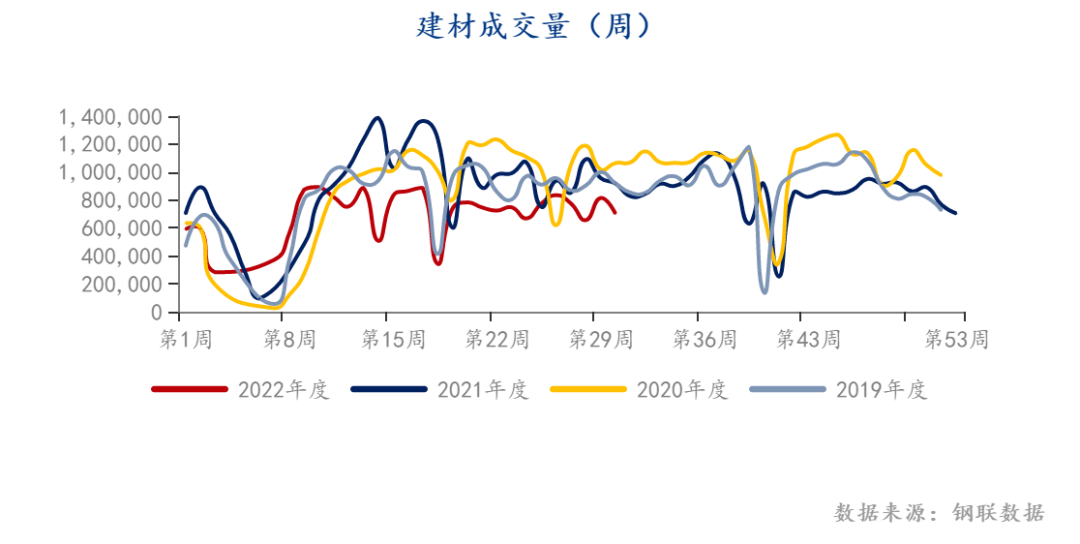

本周焦煤焦炭震荡上行,焦炭周五收于2819元/吨,较上周五2628元/吨上涨191元/吨;焦煤周五收于2155元/吨,较上周五1924.5元/吨上涨230.5元/吨。本周钢材产量为883.1万吨,环比减少0.13万吨;钢材总库存为1835.93万吨,环比减少112.45万吨,其中,社会库存为1321.57万吨,环比减少58.33万吨,钢厂库存为514.36万吨,环比减少54.12万吨,本周产量减少较少,去库幅度较大,需求端恢复预期增强。

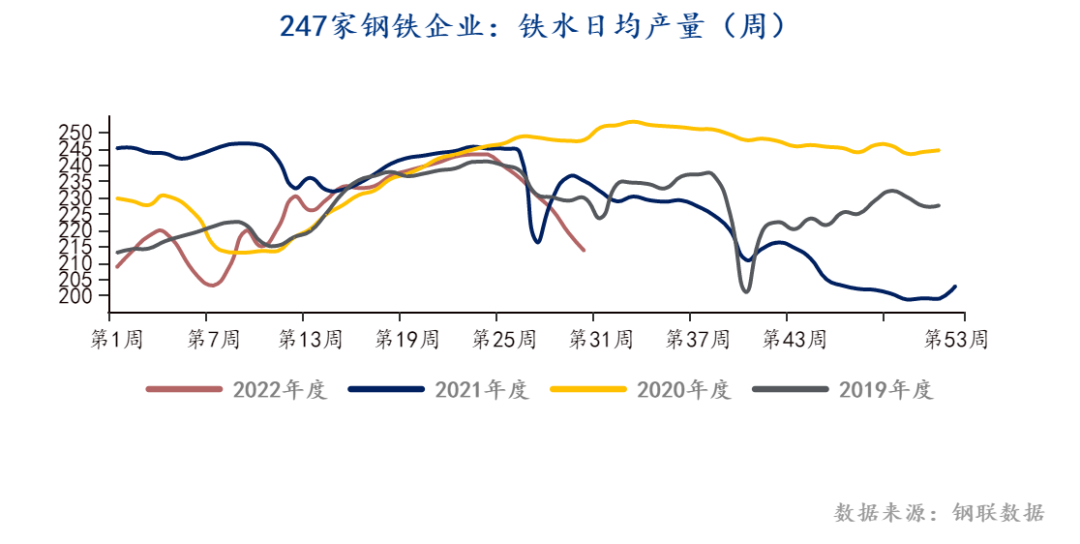

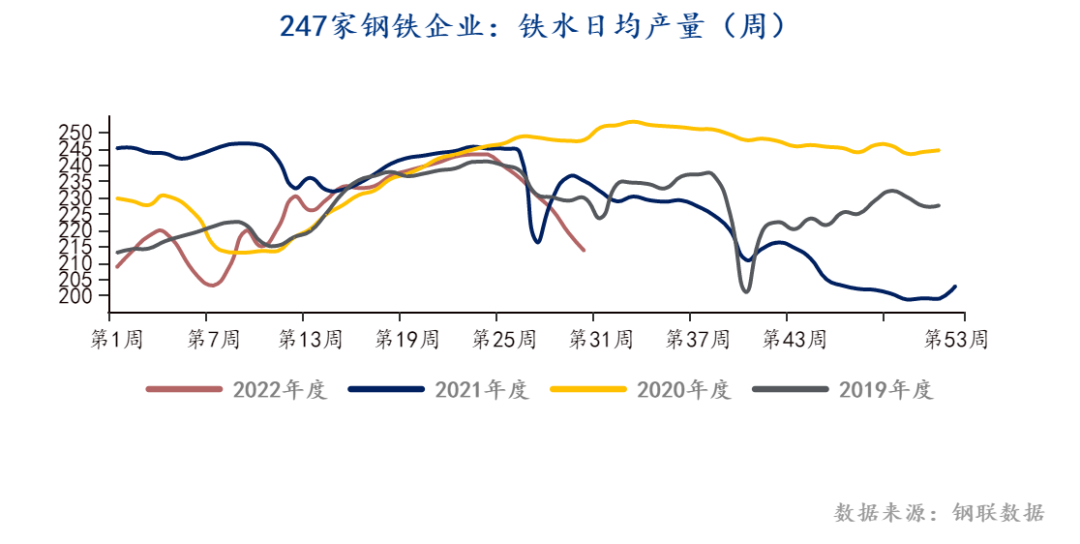

本周247家钢厂铁水日均产量为213.58万吨,环比减少2.58%,铁水产量是连续第六周下滑,目前去库到了一定阶段,钢厂库存较低,尤其唐山钢胚库存为20.45万吨,已降至历史低位。房地产在保交楼政策的作用下或逐步恢复,需求端存在提升预期。本周钢材产量减少0.13万吨,下滑较小,预期下周产量维稳或略增。铁水产量或结束下滑周期转入上涨周期,焦炭需求预期呈增长趋势。

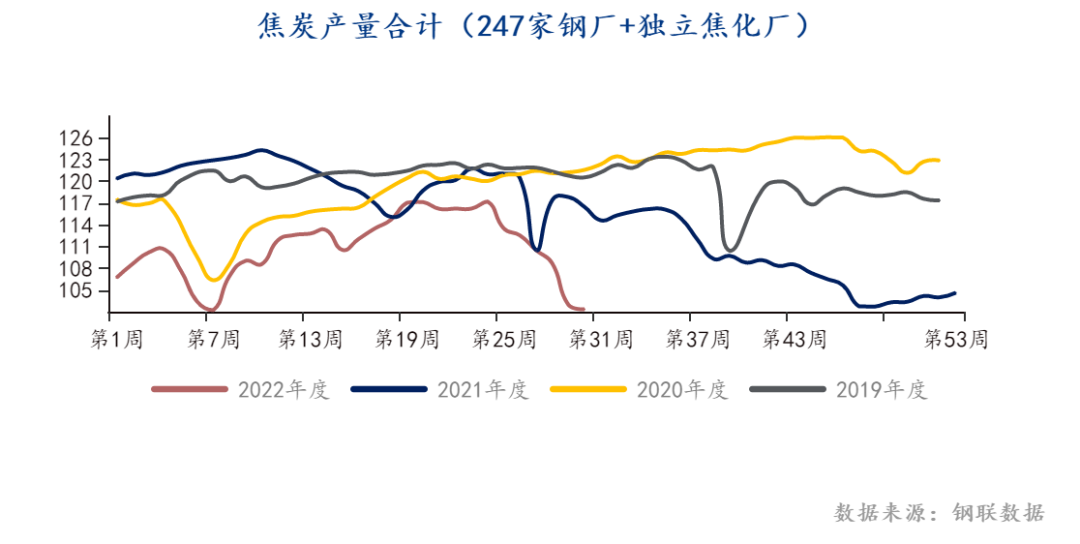

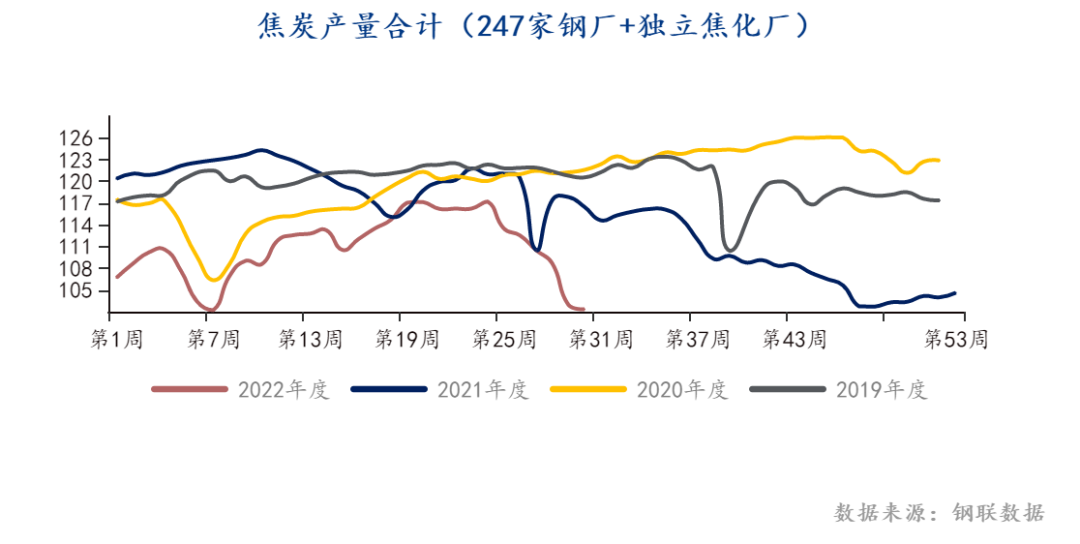

本周独立焦化企业的日均产量为55.72万吨,环比减少1.29%;247家钢厂日均产量46.62万吨,环比增加0.26%。本周焦炭供给降幅缩小,焦化厂因利润低位中焦协联合减少煤炭采购,对焦炭产量有一定压制作用,但是本周独立焦化厂的降幅较小,说明焦化厂对后市或持看涨预期,本周焦炭的第五轮提降结束,美联储加息落地,利空情绪释放殆尽,保交楼等政策开始变为炒作热点,对房地产需求普遍持看好态度,这将助力需求恢复,目前焦炭库存低位,预期下周焦炭供给呈增长趋势。

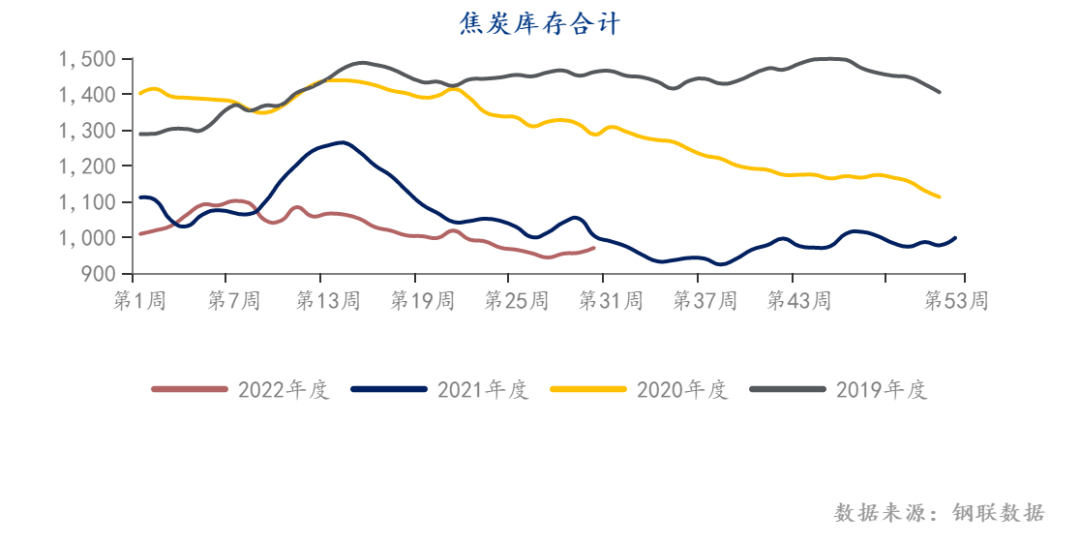

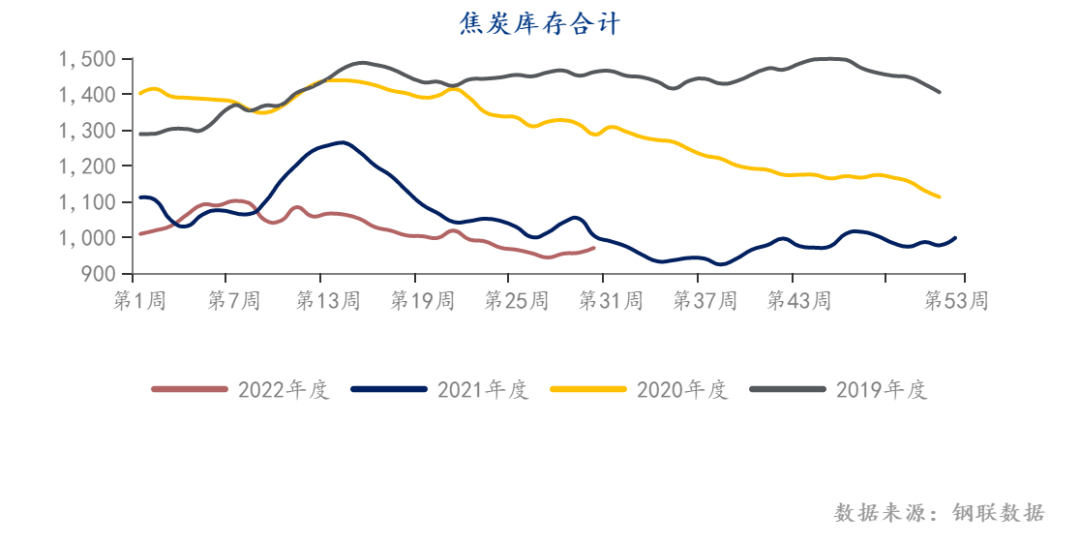

本周焦炭库存为970.89万吨,同比-1.78%,环比+1.48%,其中港口库存为260.4万吨,环比-0.65%,247家钢厂库存为582.14万吨,环比-2.04%,独立焦化企业库存为128.35万吨,环比+27.98%。本周焦炭库存环比略有增加,尤其独立焦化厂库存增幅较大,下周预期延续这一增幅。

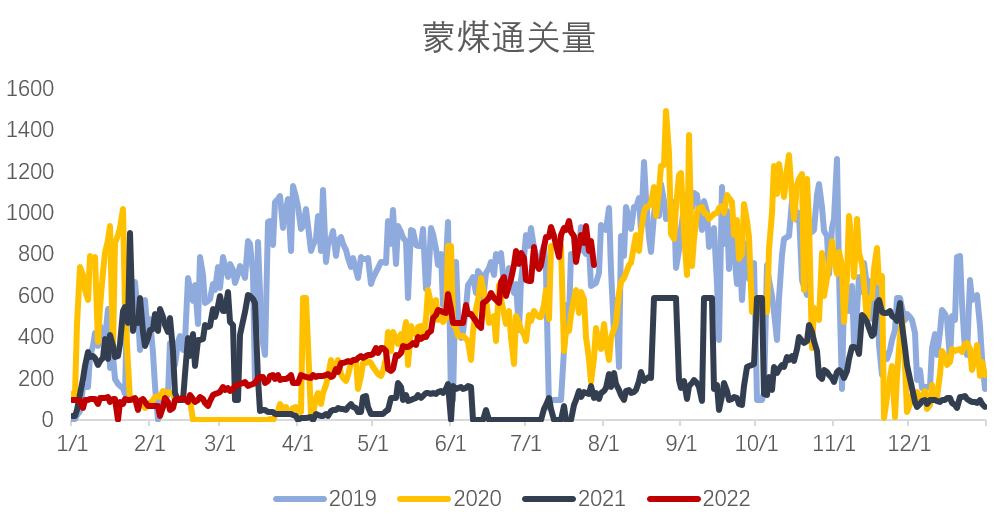

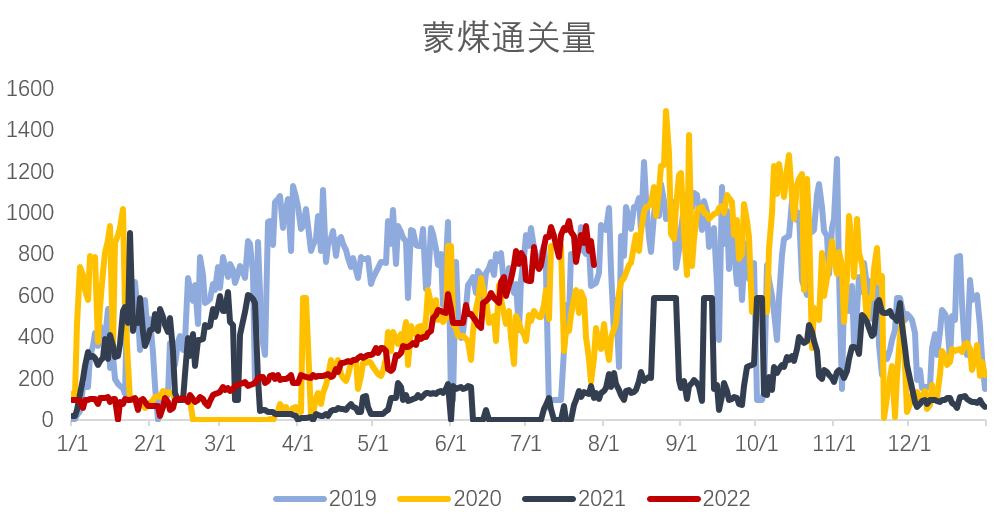

蒙煤通关量本周一到周四日均减少39车,策克口岸稳定在200车左右,甘其毛都口岸通关量有所下滑。进口本周呈下滑趋势,但本周矿山企业和洗煤厂均出现累库,库存同比达到历史高位,所以进口端的减少对整体供给的影响较小,下周预期下游采购会增加,国内焦煤供给或持续增加,进口端依旧需要关注疫情的影响,同时需持续关注澳煤进口进展情况,突发事件可能对焦煤价格形成较大冲击。

本周矿山企业库存343.96万吨,环比+3.15%,港口库存212.89万吨,环比-4.69%,247家钢厂库存819.03万吨,环比-1.64%,独立焦化企业库存819.43万吨,环比-5.23%。矿山企业累库较多,焦化企业和港口去库较多,钢厂去库幅度与上周持平,焦化厂和钢厂去库说明对焦煤的需求是增多的。矿山企业累库,主要原因是煤焦钢的利润集中在焦煤,焦煤价格较高,下游采购偏谨慎为主,但目前下游需求恢复预期增强,下游的采购积极性预期增加,下周库存或从上游逐步向焦化厂和钢厂转移。

美联储加息落地,宏观情绪好转,后市双焦预期跟随基本面变化。近期保交楼政策的提出增加了对房地产市场恢复的预期,后市需求或存在提升可能。目前,钢厂和焦化厂焦煤的库存低位运行, 导致下游需求利好信息对价格的影响放大,焦煤价格出现领涨黑色系的情况。焦炭库存目前也在低位,焦化企业亏损严重,下游需求恢复预期持续的情况下,焦炭或持续上涨。但同时需关注澳煤相关情况,澳煤的不确定性增加了焦煤焦炭的风险。预期下周呈震荡上涨趋势,因为本周四价格上涨幅度较大,存在回撤的可能,建议谨慎选择入场点位。

相关股票合约如下,请多加关注行情变化,控制好持仓!| 焦煤相关 | 焦炭相关 |

山西焦煤

000983 | 华阳股份

600348 | 安泰集团

600408 | 金能科技

603113 |

潞安环能

601699 | 冀中能源

000937 | 云煤能源

600729 | 美锦能源

000723 |

淮北矿业

600985 | 兰花科创

600123 | 云维股份

600725 | 陕西黑猫

601015 |

平煤股份

601666 | 盘江股份

600395 | 安泰隆

601011 | 山西焦化

600740 |

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信