发布时间:2021-09-17 08:50:44

传统上七、八月是液化石油气LPG的消费淡季,但是今年的LPG市场却以高位震荡的方式消化了来自传统世俗眼光的压力,刚进入九月,按捺不住的LPG便一举向上突破七八月暑期的震荡箱体,如下图所示,并不断走高,以迎接传统旺季的到来。

图1 近期PG期货价格走势

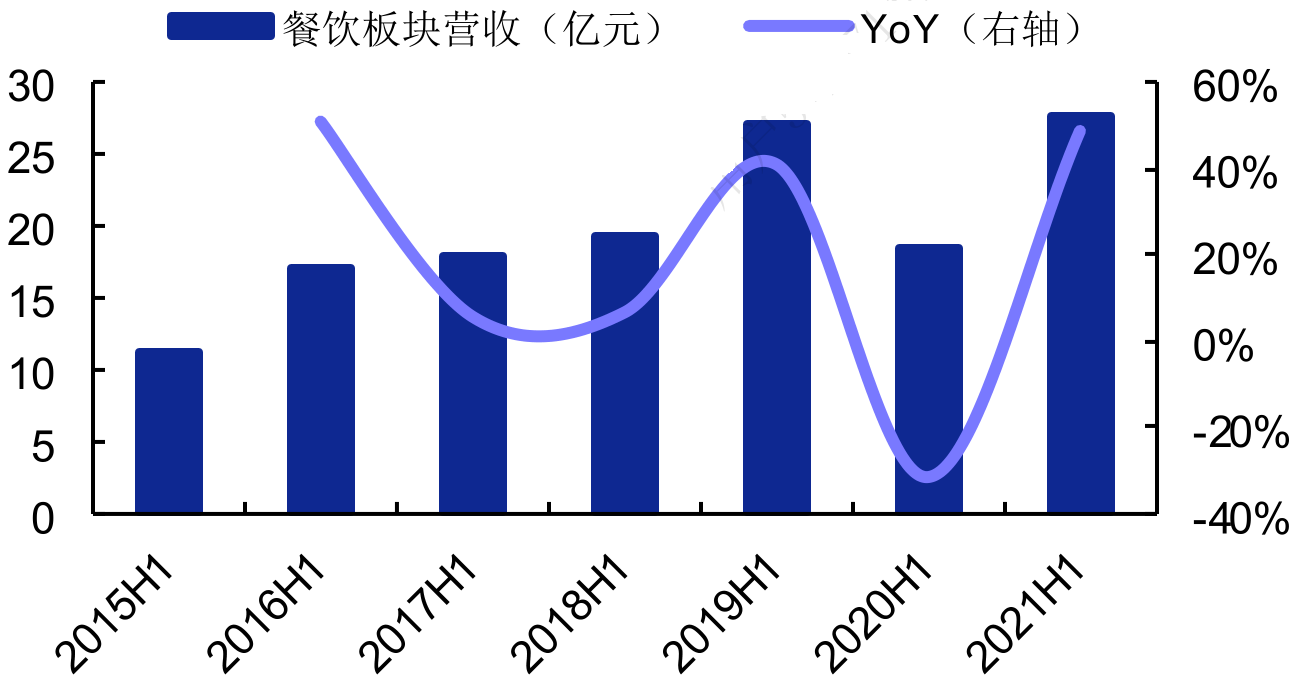

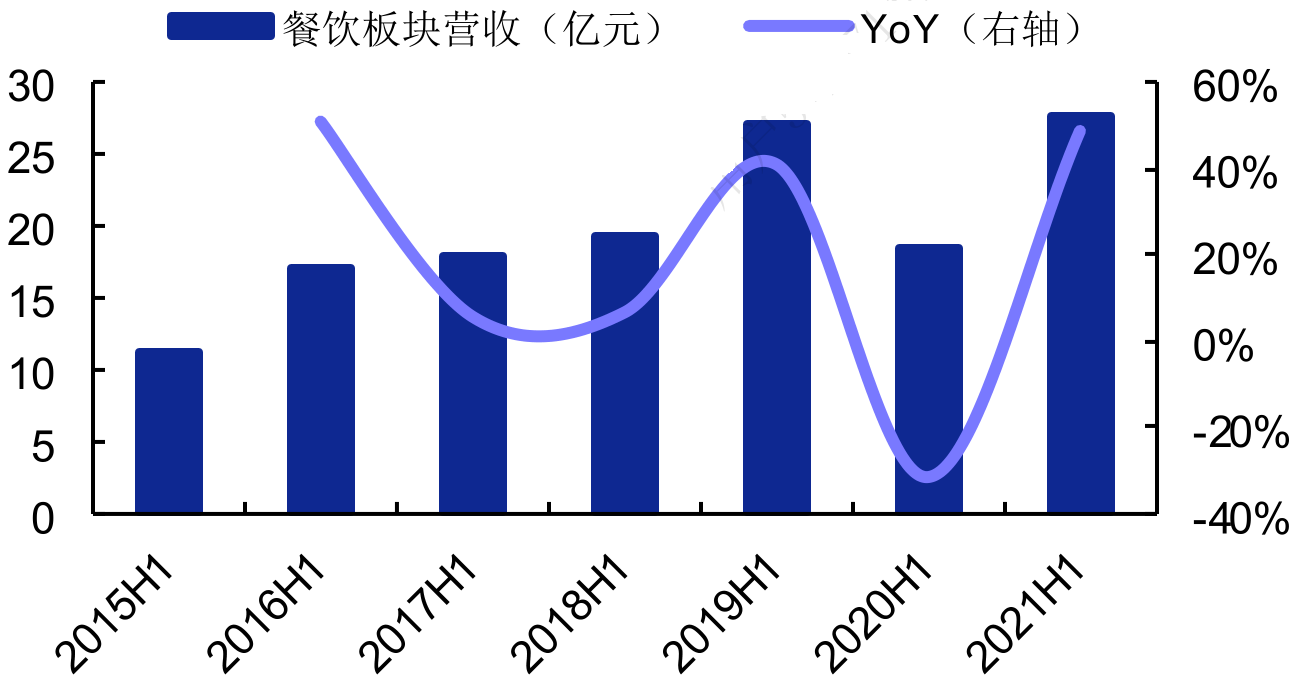

在海外,LPG与原油天然气可谓同根同源,因而价格影响因素也比较接近;在欧美度过驾车出游高峰后,需求的滑落理应拖累原油价格,但是以美国“艾达”飓风为首的连续极端天气对供应的打击主导了市场,美国石油和天然气的生产遭受到了超出预期的破坏,因而作为伴生气的LPG的供给自然也明显下降,这可以算得上今日LPG和原油价格强势的最主要原因。当然,市场对LPG需求旺季到来的预期也助涨了近日LPG的价格走势,在我国,LPG的需求以农村能源消费为首,占比38%;餐饮燃料次之,占比34%;其余为城镇民用燃料占23%,工业燃料占5%。根据我国A股餐饮企业半年报的数据,我国餐饮企业同店经营继续恢复,门店开店速度符合预期,基本恢复至2019年的水平,如下图所示。随着我国多点并发的Delta毒株疫情八月底清零、开学季正常开学、凉爽秋季的到来,传统消费旺季的需求依然值得期待。

图2 我国A股餐饮板块2021上半年营收情况

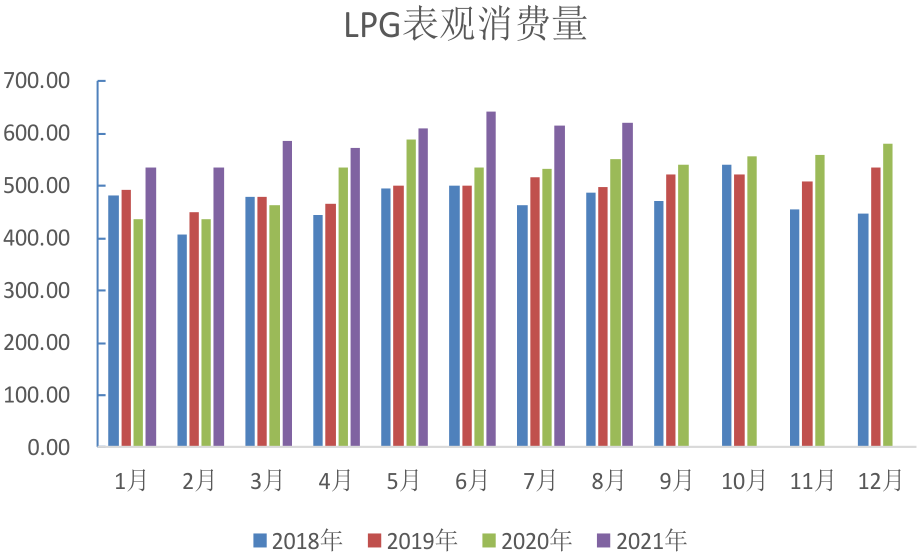

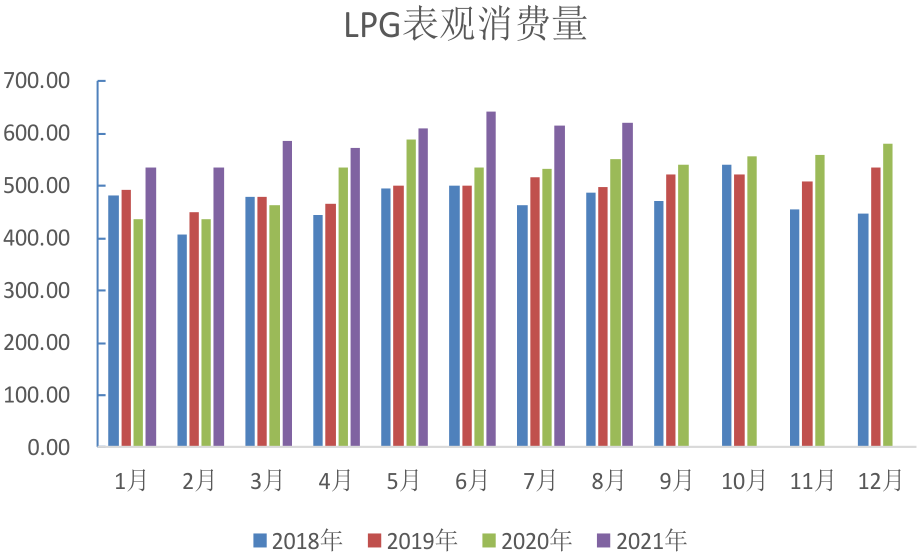

从表观消费来看,七月我国液化气表观消费量为 615.51万吨,同比增加 15.33%,环比确下降 4.03%,如下图所示。七月需求下降既有民用气需求季节性走弱,也有工业气因装置利润偏低导致开工率下滑。预计八月液化气表观需求公布后,将维持在 620 万吨左右的水平。

图3 我国LPG表观消费量

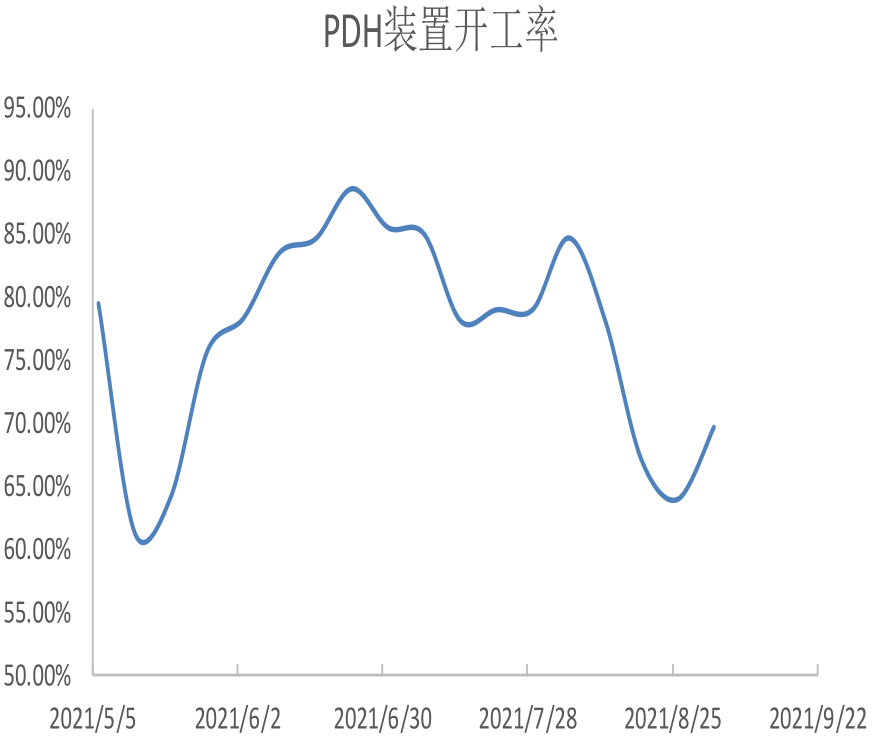

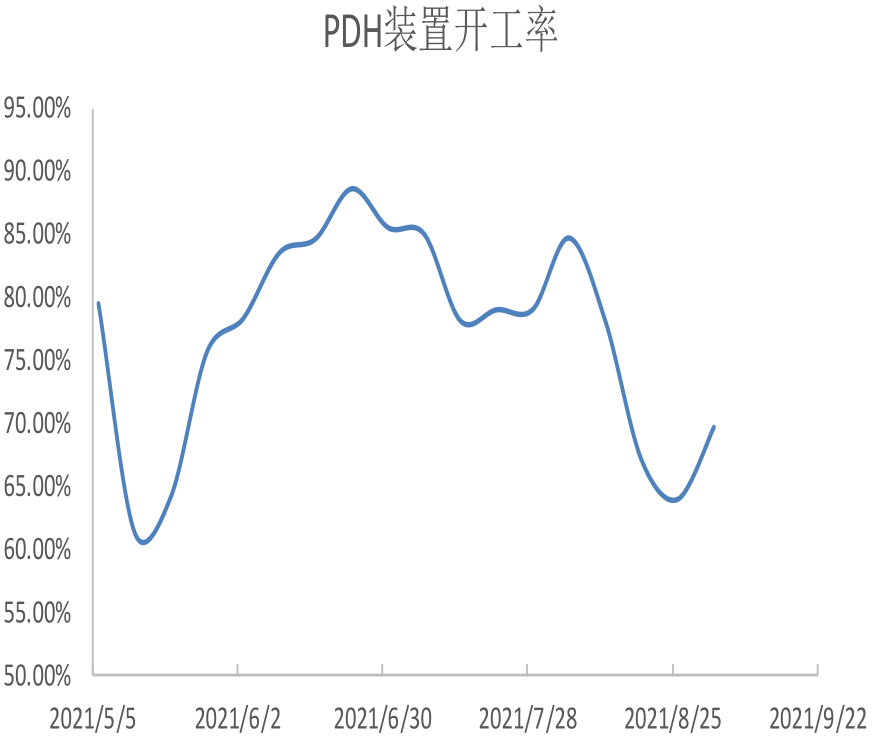

除了作为燃料的能源需求外,LPG的化工侧需求近期有边际转弱的迹象,国内PDH 装置负荷由于部分装置检修而出现下滑,如下图所示,装置利润水平也由于丙烷进口成本高而处于低位区间;MTBE与烷基化装置开工率近期均在下降。不过考虑到未来仍有不少新的 PDH 装置投产,LPG的化工需求的中期前景依然可期。尤其是陕西榆林发布《榆林市发展和改革委员会关于确保完成2021年度能耗双控目标任务的通知》的示范效应,煤化工的减产或导致聚丙烯等丙烯下游产品价格的回暖,间接带动PDH装置的生产积极性,以及对海外LPG的化工需求。

图4 我国PDH装置开工率

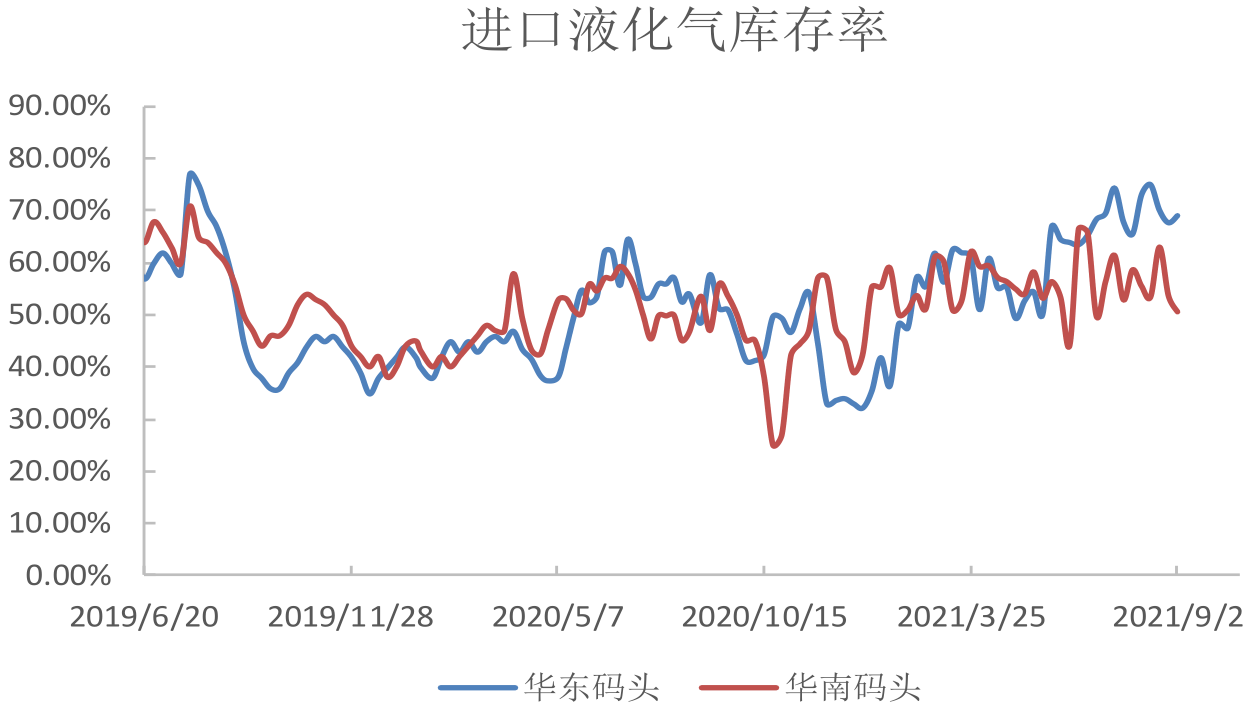

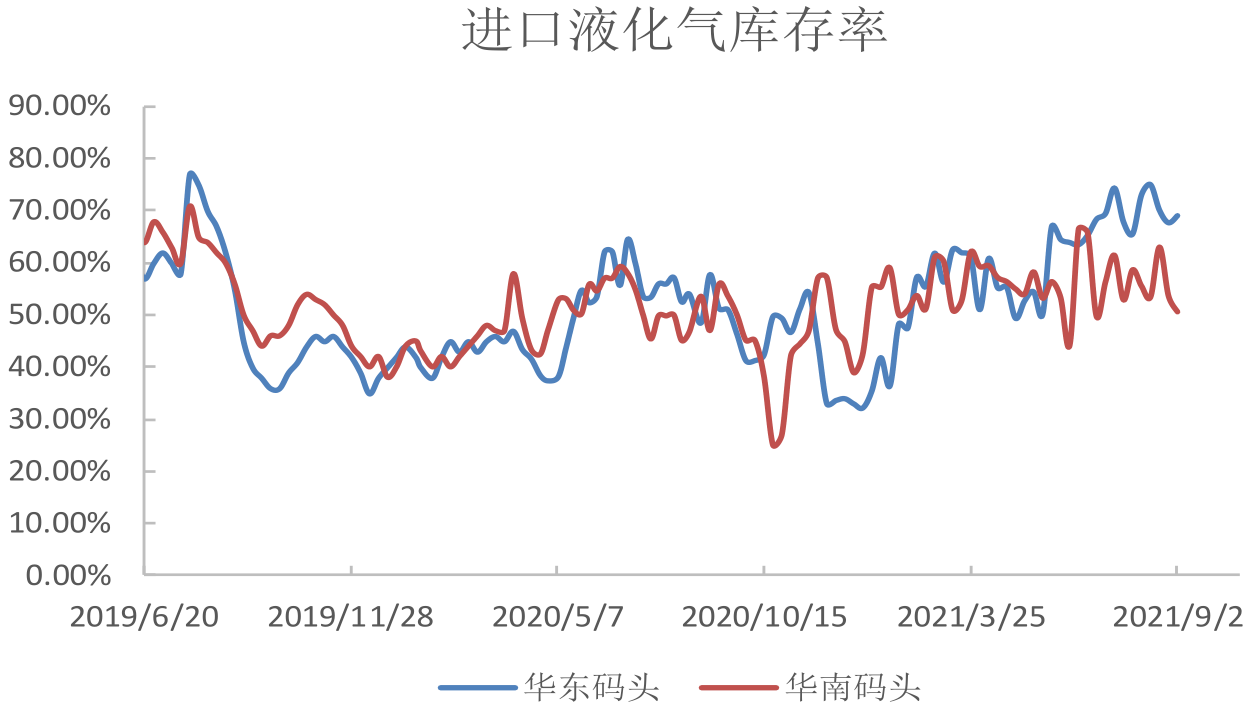

由于液化石油气需求具有明显的季节性,因而体现在库存上,LPG库存变化亦呈现季节性变动。一般从每年的三月底开始下游民用气需求逐步走弱,此时港口走货放缓,库存开始增加,一般库存的增加会持续至七月份,后期随着需求的逐步启动,以及到港船货的减少,港口库存开始逐步恢复。2021年上半年度我国液化气进口量达呈现稳中有增的趋势,1-7月我国液化气累计进口量为 1431.55 万吨,同比增长 33.2%。至7月29日当周,两码头库存率分别为 65.63%和 58.73%。八月有79船冷冻货到港,合计重量 211.15 万吨到港,到港量环比增加,而PDH装置开工率明显下滑,故码头库存率有所增加,至8 月26日当周,两港口库存率分别为 67.8%、53.7%,如下图所示。华东港口库存率略有增加,而华南港口库存率小幅下降。当前两码头的库存率均偏高,后期随着下游需求的恢复,库存有望逐步回落。

图5 我国进口LPG库存率

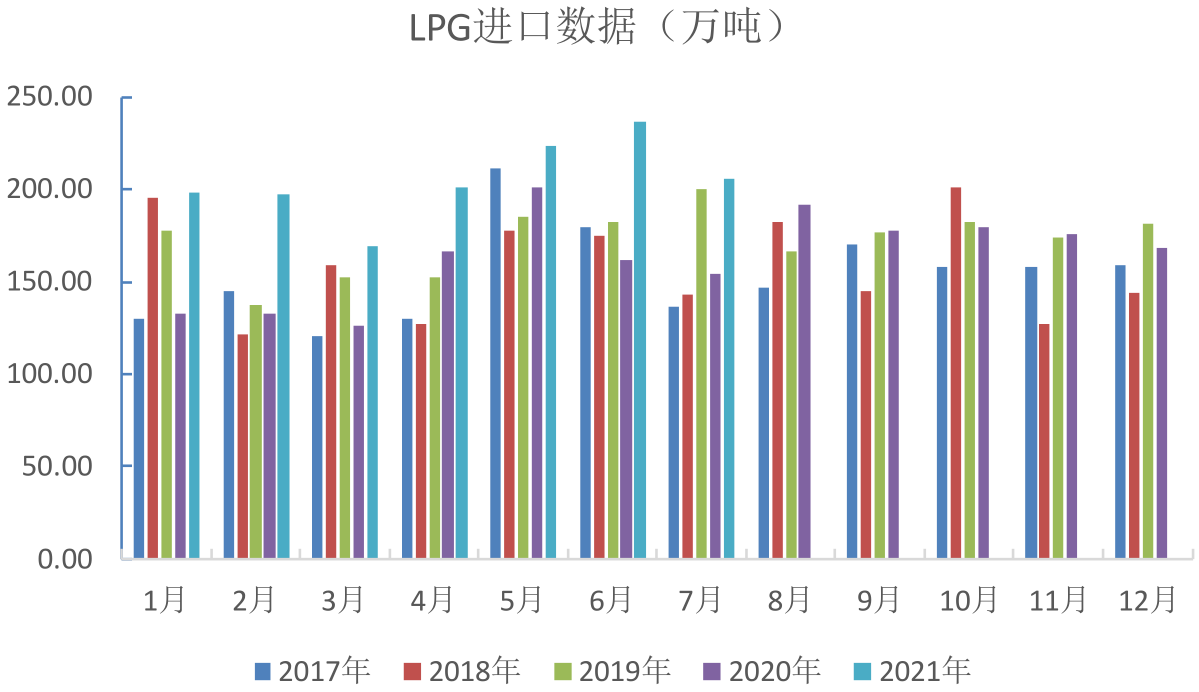

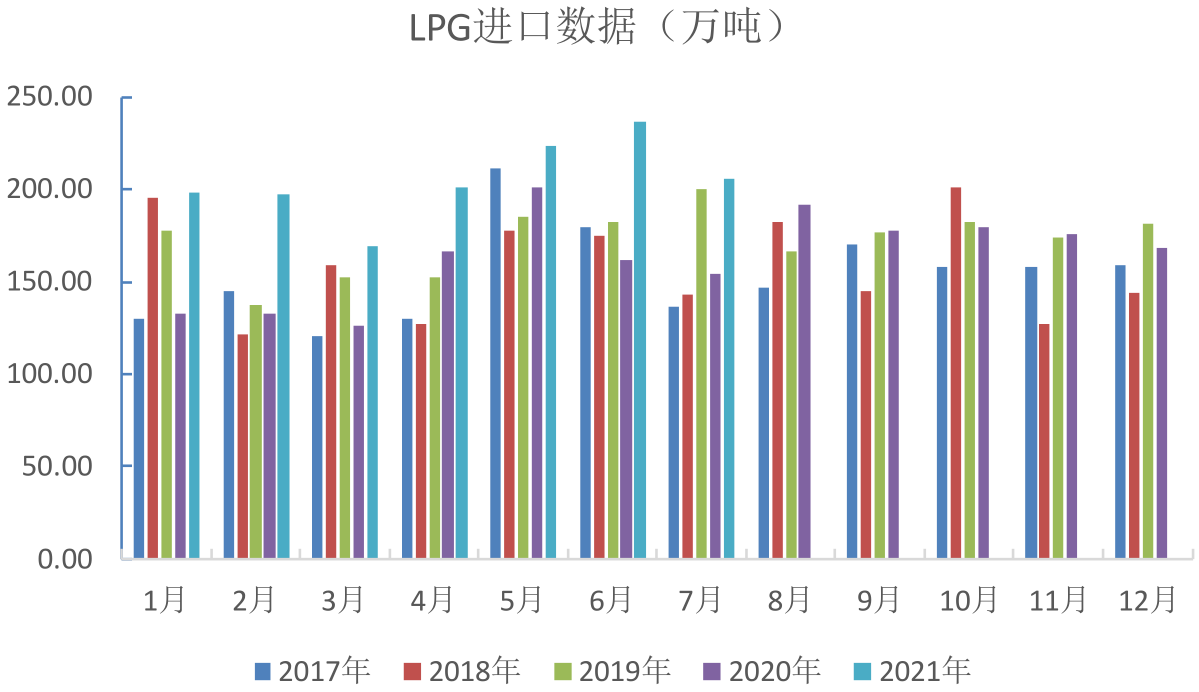

据海关统计,我国国LPG进口量连续四个月突破200万吨。今年七月我国进口LPG总量共计205.33万吨,同比增加 33.37%,环比减少 13.32%,如下图所示。其中今年七月进口液化丙烷 154.50 万吨,环比减少 16.83%,同比增加 43.43%;进口液化丁烷 50.83 万吨,环比减少 0.55%,同比增加 9.95%。可见七月进口量大幅下降主要是丙烷进口量的大幅下滑,而丙烷进口量的大幅下滑主要是 PDH 脱氢装置利润下滑,装置检修增多所致,同时民用气处于需求淡季。据卓创资讯,八月份我国有 79 船冷冻货到港,合计重量 211.5 万吨,预计八月我国LPG的进口将同比维持正增长。

图6 我国液化石油气进口情况

数据来源:WIND资讯

综上所述,近日在美国连续的极端天气影响下,原油和LPG供应受到影响,结合我国需求旺季的到来,PG期货向上突破,走出一波上涨行情;但是由于美国天气正在恢复正常,原油和液化丙烷丁烷的供应有望恢复,因而短期内不建议高位追涨。但是以周线级别来看,随着我国能耗双控的措施开始影响煤化工,丙烯价格有望好转,从而使得在亏损边缘挣扎的PDH装置的生产负荷有望恢复,更不用说随后还有陆续投产的PDH新产能。另外9月16日商务部发布《进一步做好当前商务领域促消费重点工作的通知》,促进新能源汽车下乡和二手车市场繁荣的促消费政策有望随后落实,这将带动来自MTBE和烷基化等其他LPG化工需求的回暖。而LPG的能源需求的季节性回暖目前看来也是大概率事件。从供给端来看,尽管短期美国极端天气过后LPG供给有望恢复,但是中期来看,在当前美国的产业政策背景下,LPG的供应增量比较有限,大幅增产的可能性很低,除非中美改善当前的紧张政治局面。从全球来看,海外LPG库存处历史低位,沙特不断提高CP价格,因而PG期货价格大幅回落的可能性不大,适宜考虑逢回落做多的策略,以覆盖冬季的合约为主。不过仍然需要注意预期外的风险,一是我国今年冬奥会开放国门后疫情再次爆发的可能性仍然存在,届时包括餐饮在内的LPG需求可能再次降入冰点,因而我们暂时将看多LPG价格的观点的期限维持在供暖季之前。二是据全球气象局估计,今年九月到十一月出现拉尼娜并持续到明年1月的概率为70%;今年可能的拉尼娜对气温的影响尚不明朗,如果出现暖冬预期,可能将拖累LPG的价格走势。三是关注特朗普政府与我国签订的第一阶段贸易协议,该协议的能源贸易内容并未执行完毕,如果中美经贸关系意外还转,我国大量进口美国能源的话,将明显打压国内的PG期货市场。如果出现类似的利空因素,多单应及时平仓。

更多研报详询客户经理

- END -

▼

请认真阅读投资报告类 ☞ 《免责声明》

中衍资讯中衍期货有限公司竭诚为您提供优质服务。新闻热点、财经资讯、投资咨询报告、交易心得、投资技巧、尽在其中。

373篇原创内容

公众号

点一个在看,给我们爱的鼓励!