8月27-28日,全球央行年会将如期继续在线上举行,全球的货币流动性再一次走到了十字路口,会后各国各地区央行的掌门将如何调整各自货币投放的闸门和水位,尤其是跃跃欲试的美国货币政策是否将迎来拐点,在鲍威尔主席的一锤定音之前,各种预测都有赌注的成分;而金融衍生品和工业大宗商品都不可避免地受到影响,事前进行左侧交易难度较大,不过,考虑到“身世”复杂,兼容油气煤的乙二醇本身已经实现了工艺的多元化,油气定价权仍在海外,而煤化工则由我国主导,无论美联储主席放鸽还是放鹰,乙二醇都有一定的分散风险的“脱敏”功能。

从全球来看,聚酯产品约占乙二醇消费量的90%;我国超过74%的乙二醇被用于生产涤纶等聚酯纤维,我国的生产工艺中,主要使用PTA与乙二醇生产聚酯,此外乙二醇另一重要使用领域为防冻液(约3%);其余的生产润滑剂、增塑剂等等用途都占比较小。

乙二醇的工艺生产路线大致分为两种:乙烯法和煤基合成气草酸酯法。2017年,我国乙烯法(包括石脑油法和MTO法)路线占总产能的70.07%左右,煤基合成气草酸酯法产能占比为31.25%。

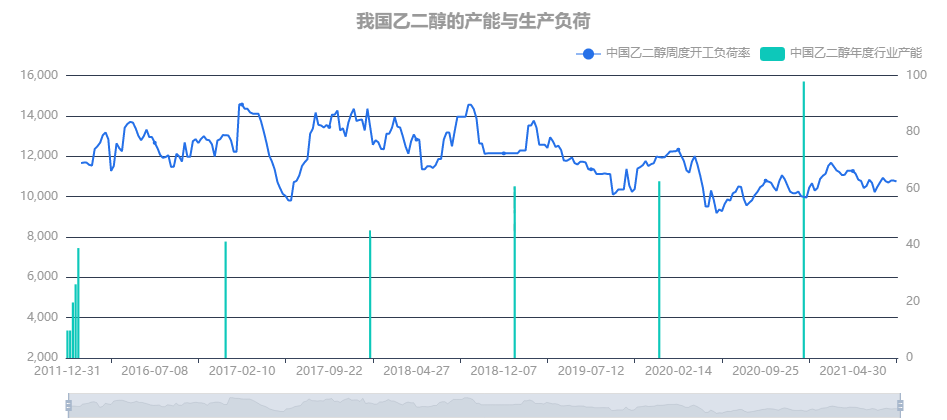

我国一直都是全球纺织业(聚酯的下游产业)的重要生产基地,但是乙二醇的对外依存度仍然较高,2017年我国乙二醇进口依存度为61.2%。近年来,我国陆续投放了不少乙二醇产能,如下图所示,但是行业整体开工率不算高。

总体上,我国乙二醇的产能投放力度更大,这导致我国乙二醇的产量逐月大幅攀升,如下图所示。

数据来源:卓创资讯

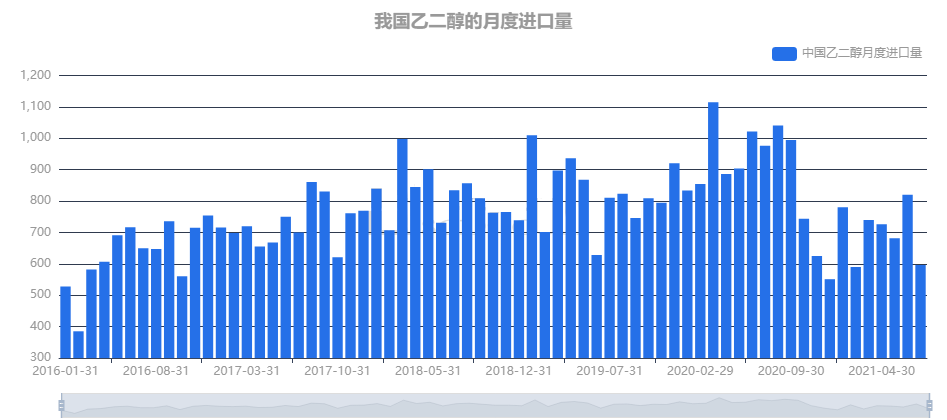

随着我国乙二醇自给自足的程度提升,我国进口的乙二醇数量不断下降,甚至近月开始出口;尤其是七月受台风影响,进口大降,不过往年年中也有类似情况出现。

数据来源:卓创资讯

从港口库存看,在我国下游聚酯工业的订单回流的影响下,我国乙二醇的港口库存从2020年下半年开始持续去库,直至今年五月基本去库结束,当前库存基本处于2018年前的正常水平,从周度高频数据看,环比甚至略有回升,如下图所示。

数据来源:卓创资讯

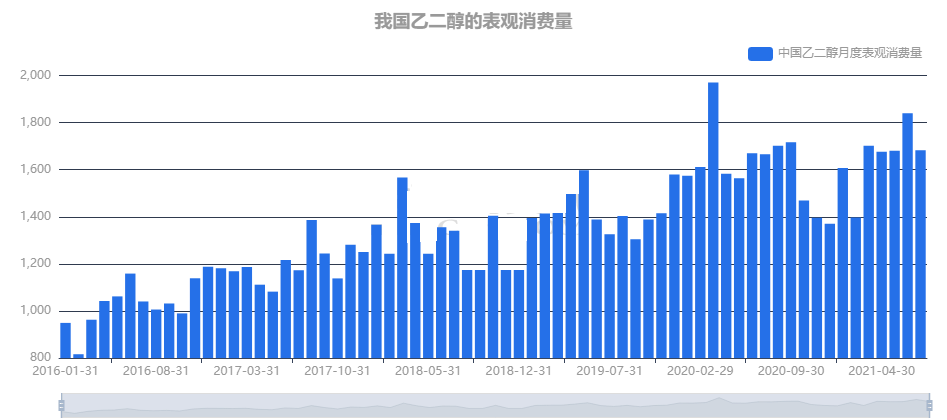

从月度表观消费量来看,我国乙二醇的需求基本上在六月已经见顶,如下图所示,疫情以来,下游聚酯行业持续的低利润,严重挫伤了包括聚酯在内的纺织业的生产积极性。

数据来源:卓创资讯

近年以来,我国的纺织企业不断向东南亚迁移,但是新冠疫情爆发后,这种趋势得以中止;从去年下半年我国复工复产后,大量的纺织订单回流国内,但是对于包括聚酯企业在内的纺织业中下游而言,订单回流只能算“赔本赚吆喝”,国内的纺织业景气只是因祸得福,产生的一点利润都被中上游企业所占有;而在近期,这种矛盾已经濒临激化和爆发的边缘,大量的聚酯企业规划停产检修,短期内还看不到化解这一矛盾的解决方案,因而短期内来自最主要下游的聚酯企业对乙二醇的需求预计趋于惨淡。

疫情以来,包括PTA和乙二醇在内的聚酯产业链的价格体系的逐渐回升,最主要的驱动力还是源自石油、天然气、煤炭,甚至包括甲醇这些原材料价格的不断走高;但是考虑到阿富汗政局的戏剧性变化,我们押注即将到来的OPEC+月度会议将尽可能维持现状,以集中精力解决地缘政治问题,而欧美的夏季驾车出游高峰接近落幕,因而原油价格短期内没有大幅走高的基本面依据;我国夏季用电高峰逐渐过去,叠加煤炭增产保供的逐渐落实,我国的动力煤价格的红火局面也有望得以冷静;天然气的传统消费旺季尚未到来,而且在乙二醇生产工艺中占比不大,因而对于乙二醇的价格支撑也趋于平淡。因此,我们倾向于支持乙二醇价格在短期内趋于走弱的观点。

从本质上看,考虑到我国近年大量的乙二醇产能的投放,乙二醇的供给收缩的可能性不大;因而乙二醇价格的回暖主要依赖于需求的恢复;但是,即使我国因祸得福获得了大量回流的纺织订单,但是也以中低端产品为主,聚酯企业现在不具备将不断走高的原材料成本转嫁给下游的能力,因而只能停产检修;从全球来看,由于Delta毒株的横空出世,全球复工复产不及预期,现在聚酯产业链的矛盾暂时只能依赖于终端需求,尤其是中高端纺织品需求的恢复,而这只能指望宏观经济的回暖,但是短期内暂时没有出现这样的苗头。不过从成本端而言,随着四季度能源消费旺季的到来,天然气、石油和煤炭的价格有望重新走强,届时,即使宏观经济未能回暖,来自成本端的价格支撑将限制乙二醇价格的下行空间。

更多研报详询客户经理

- END -

▼

请认真阅读投资报告类 ☞ 《免责声明》

点一个在看,给我们爱的鼓励!

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信