1、铁矿石基本面分析

5月份国内铁矿石市场冲高回落。月初国内铁矿石市场强势上涨,涨幅接连突破历史新高,钢厂采购积极性佳,导致矿石市场价格大幅走高。原材料价格大幅走高引起监管层的高度关注,政策性的压力使整个市场接连降温,价格逐步回归基本面。

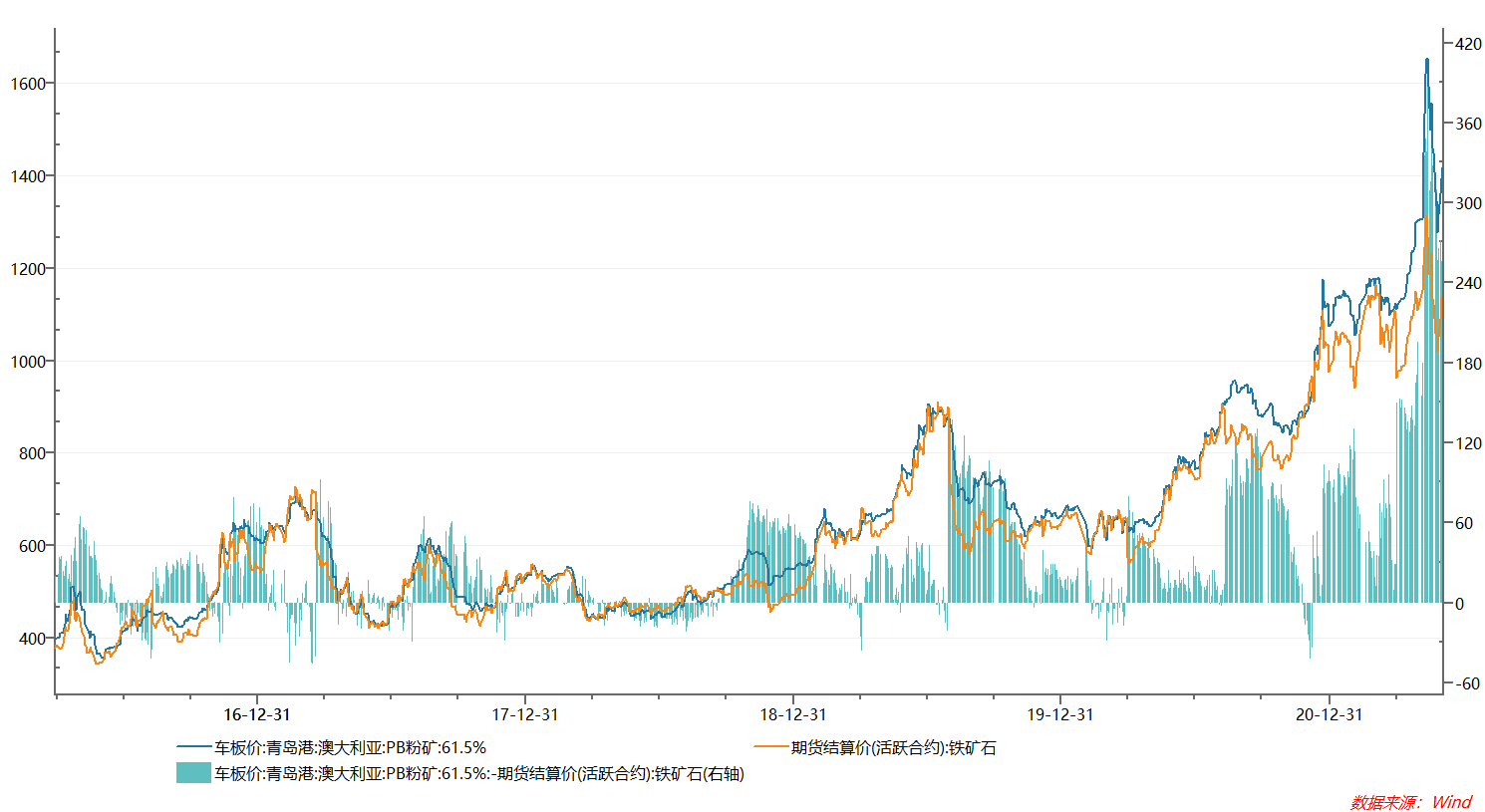

5月最后一周铁矿石基差272(元/吨)。基差震荡走弱。

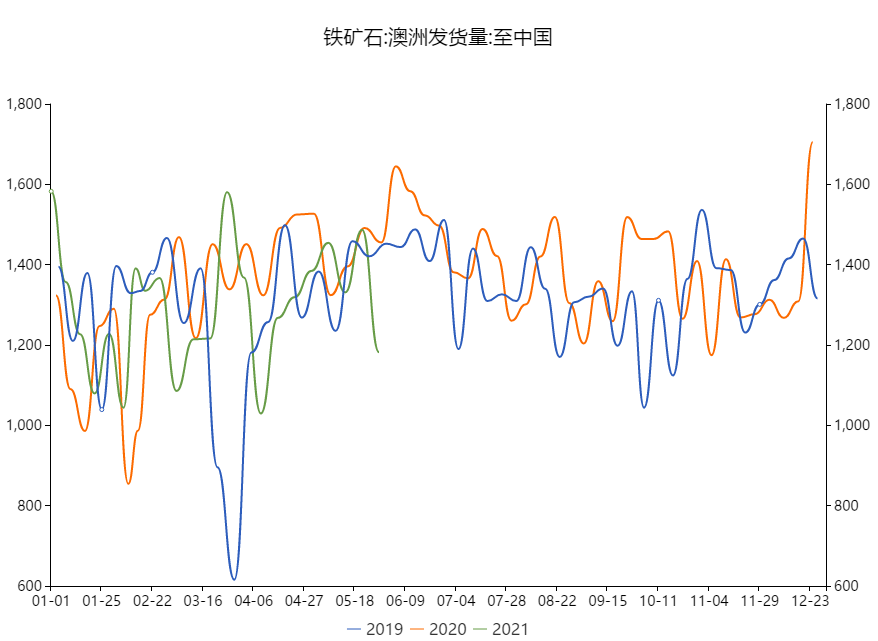

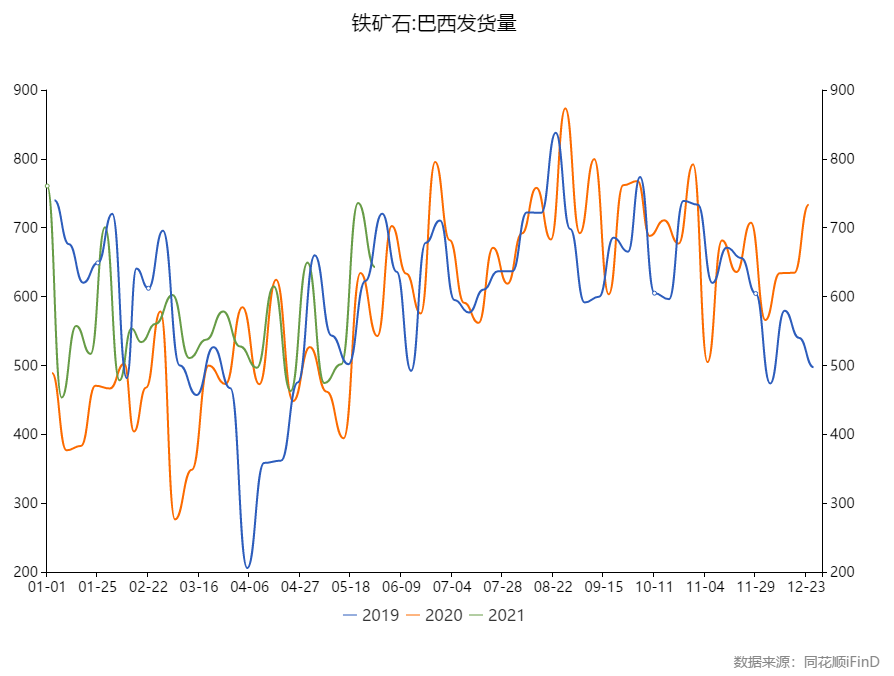

5月,澳洲发运量受天气以及泊位检修等因素影响较大,巴西其次。力拓由于港口泊位检修,发运仍显疲软,但其余三大矿山发运均保持稳定,其中淡水河谷更是走出季节性影响,发运放量。整体海外供应不乐观。分品种来看,主流中高品去库,低品稍有累库,港口库存结构矛盾未有改善。前期随着环保限产的逐步推进,钢厂在产能受限、利润扩大的背景下,开始青睐更高品质的铁矿石,而以超特粉、印粉为代表的低品矿需求偏差,供给增量较多,供需相对宽松,从而造成中低品矿价差明显走扩,5月中旬刷新历史新高。

6月,随着二季度末的临近,澳洲发运季节性高峰也将到来,届时将缓解中品澳矿的结构性矛盾。

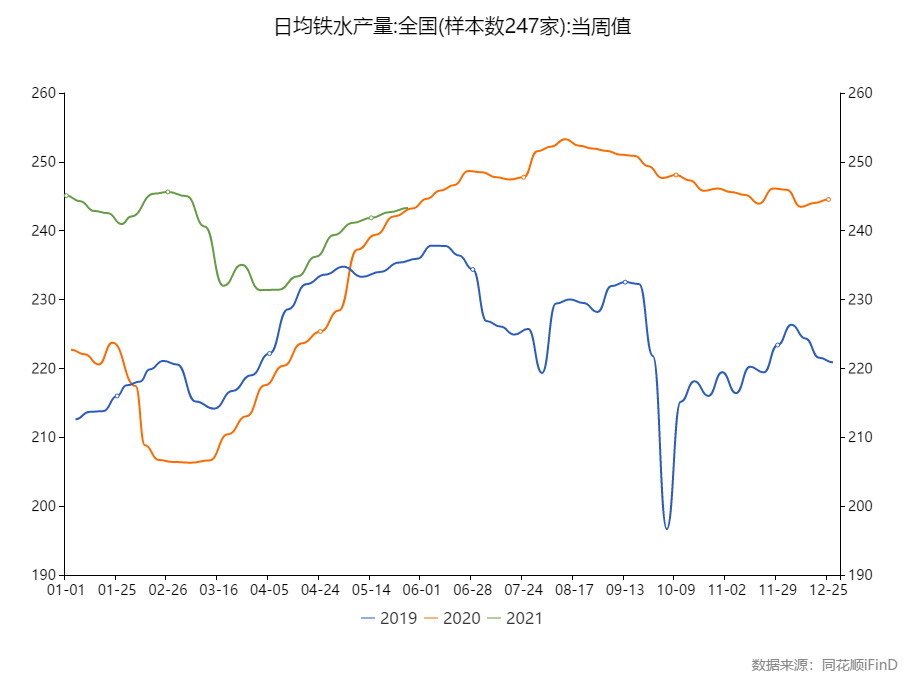

从需求端来看,铁水产量小幅回升。国家统计局公布2021年1-4月,国内生铁累计产量3.07亿吨,同比增长10.3%(按产量累计值计算),其中4月份生铁产量7597万吨,同比增5.5%。目前华北地区仍在严格限产中,其余未限产地区则是满产工作状态,生产情况到达近年高位水平,部分新增复产的厂子虽尚未满产,但目前对矿石需求不会呈现明显增加情况,故铁水产量或仍会持续上涨,但上涨空间有限。

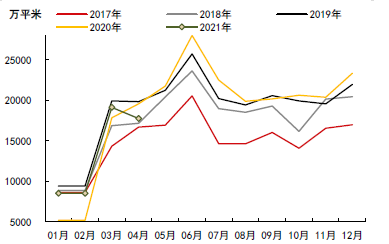

图4 铁水产量

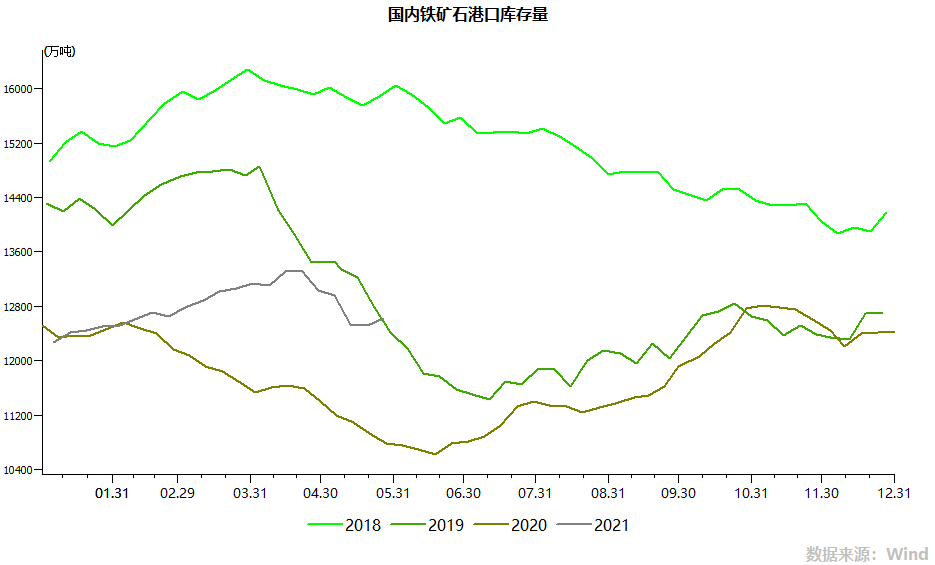

由于铁水产量的回升以及前期澳洲发运由于天气以及泊位检修的影响暂时的疲软,使得港口库存5月份暂时下滑,但整体来看,需求端河北地区环保限产仍在维持,且钢厂利润回落后钢厂的生产积极性下滑,将不利于铁水产量的恢复;供给端非主流矿进口跟随高矿价逐渐走高,二季度末澳洲发运高峰即将来临,港口库存未来仍将大概率累库。 图5 铁矿石港口库存

5月份铁矿石市场价格冲高回落。政策性主导市场偏强,监管层加强对大宗商品价格的关注,交易所对铁矿石期货价格品牌升贴水的调整落地,可交割品范围再次扩宽,有效平抑铁矿石期货价格。市场价格持续下挫后,成交略显清淡,钢厂端在此情况下多数采取降库策略来应对风险。市场资源流通性有所转变,低品需求有好转迹象,中品澳矿资源偏紧但仍受市场追捧,高品流通性较差。

6月份铁矿石市场或有反弹空间,阶段性矿石市场价格随钢材价格波动运行。近期唐山市召开关于钢铁企业调整烧结机停限产方案座谈会,放松限产管控。使得矿石需求总体有所保证。结构性上,钢厂利润收缩,逐渐将需求转向低品矿,而高品矿需求承压走弱,流动性转弱,以及政策对大宗商品及钢材市场价格的影响,铁矿价格短期内保持偏弱震荡。价格回调后限产政策放松,钢价企稳有望带动钢厂采购热情转好,故继续关注成材端价格回归基本面后对矿石供需结构的影响,预计6月份铁矿石市场仍有上涨空间,但空间或许有限。

钢材基本面分析

五月国内建筑钢材市场先扬后抑。伴随五一前后高层罕见表态对钢铁的关注,及取消出口退税政策,外加中澳关系紧张助涨矿石,多重因素交错,使得钢价在包含五一假期的近十天时间里,持续上涨,涨幅超千元。不过随着价格的持续上涨,包含房地产等多个行业开始出现资金成本飙升,不得不减慢甚至暂停施工来应对钢价上涨带来的成本预算等问题,而这也为后续钢价暴跌埋下了伏笔。成本上升引起了高层的注意,李克强总理亲自开会发表讲话,直指钢价上涨过快的问题,而接下来便有唐山及上海有关部门公开约谈两地钢企,钢价降温意图已经显而易见,于是期货市场最先行动,主力多头快速减多平仓,螺纹主力合约一周惊现从周初涨停再到周末跌停,最终引发了现货市场近乎崩盘的下跌,期现几乎没有任何下跌中整理,几乎是一口气下跌1500点;直到高层再次释放维稳信号,才有了一定的止跌反弹,进入了超跌中的整理阶段。

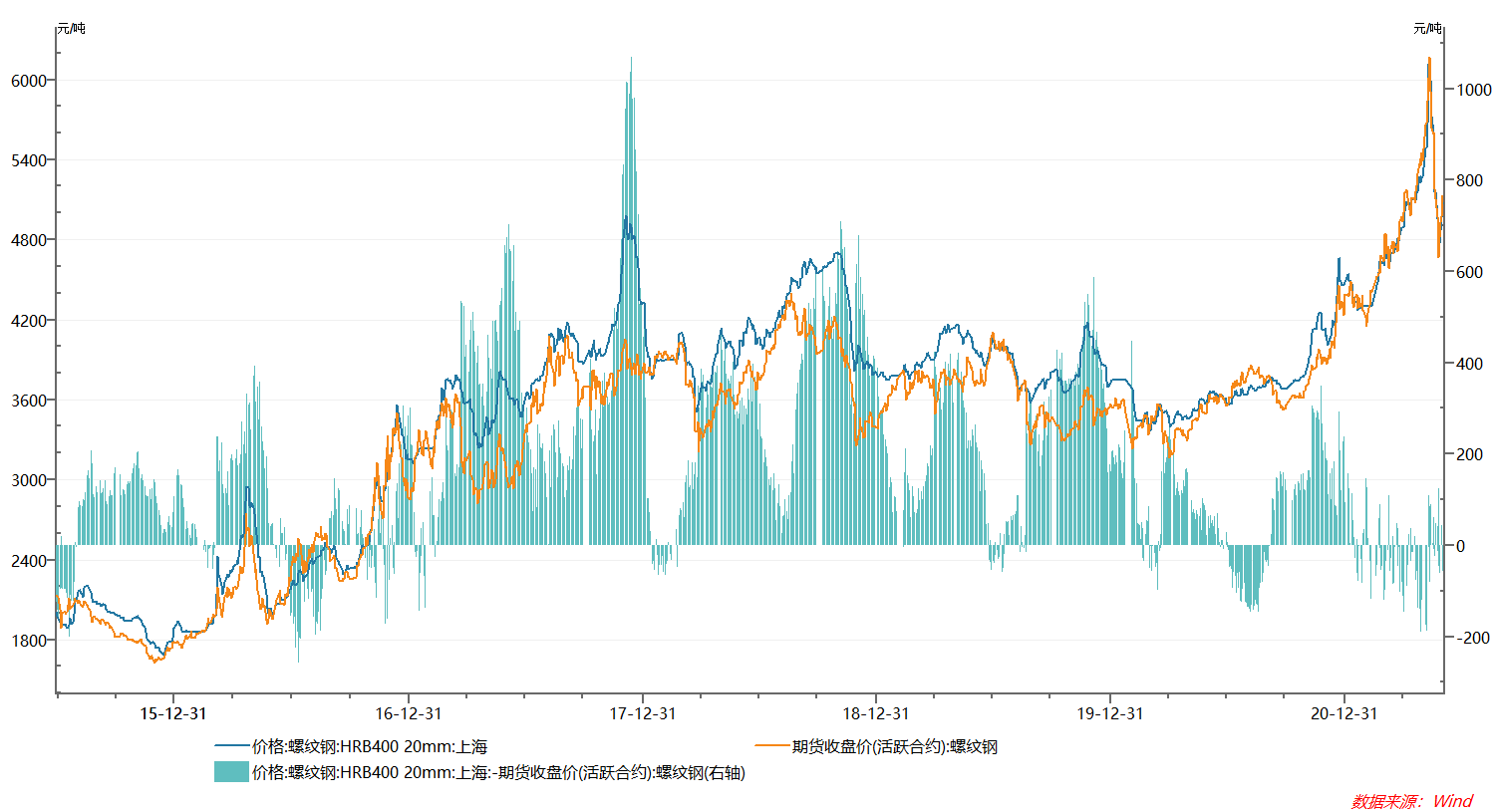

图6 螺纹钢期现价格基差

螺纹钢:截至05月31日,基差43。维持震荡。

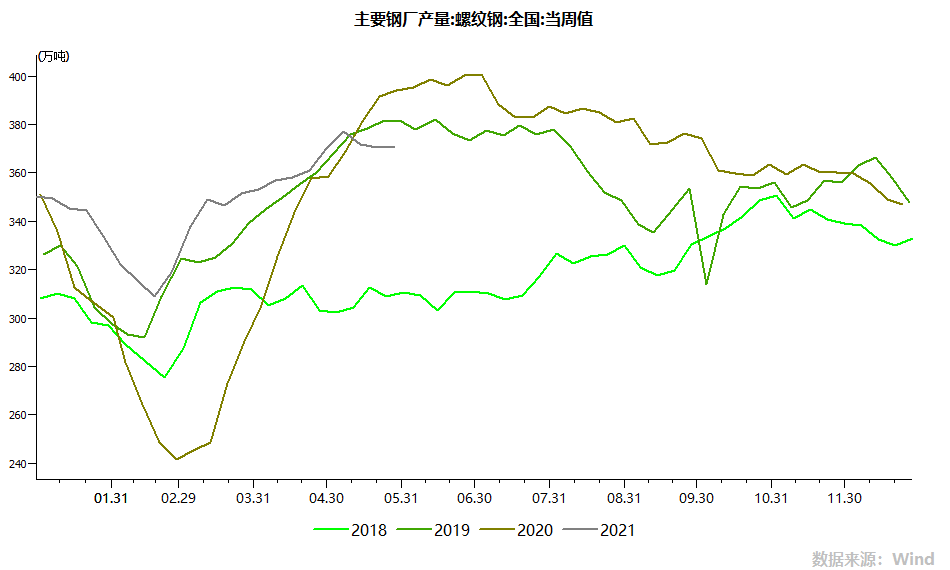

5月,前期由于钢材市场价格持续上涨,钢厂利润明显提高,接近历史最好效益,非限产地区的钢铁企业生产热情高涨,满负荷生产,填补了限产地区的产量下降,产量依然增长明显。国家统计局最新数据显示,2021年4月份,我国钢筋产量为2365.6万吨,同比增长11.8%;全国主要钢厂螺纹钢产量1798.93万吨。电炉产能利用率接近历史的高点。但随着价格的大幅回落,部分地区钢厂生产接近边际成本,一些钢厂甚至出现亏损,后期产量会有所减少的预期较强。

5月26日环保部举行的发布会上,强调要对钢铁等重点行业从工艺全流程到治污各环节深挖细查,切实加大对环境违法行为的打击力度。可见环保违规限产、超低排放不达标限产都势在必行。

螺纹钢主要的下游终端用户为基建和房地产,目前基建和房地产的在建规模依然较大,对螺纹钢的需求仍具有韧性。

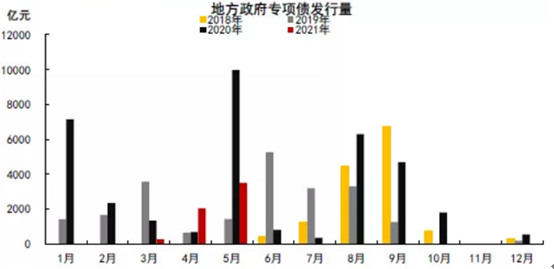

基建端需求仍有释放预期,在项目相对较多的情况下,专项债资金的加速释放、到位,有助于基建端用钢需求释放。5月地方政府专项债发行超过3500亿元,发放进度明显加速,目前仍剩余近3万亿限额待发放,预计6-10月月均发放将超过5000亿元。基建端用钢需求的企稳将延缓国内建筑钢材需求的下行速度,发挥一定的托底作用。

一季度建筑业增长49%。地产开发投资增势不减,今年一季度,全国房地产开发投资额为 2.8 万亿元,同比增长 25.6%,比 2019 年 1-3 月增长 15.9%,两年平均增长 7.6%。其中,1-3 月,住宅开发投资额为 2.1 万亿元,同比增长 28.8%,占房地产开发投资的比重为 74.8%。但随着近几个月房地产新开工的下降。国家统计局最新数据显示,4月份,全国房屋新开工面积为17742万平方米,环比下降7%,同比下降9.3%。即使和疫情前的2019年同期相比,这一数据也下降了10.5%。因此,房地产业对钢材需求的高点已经出现,后期将渐渐回落,直接波及螺纹钢市场需求。

6月份各区域市场供需差异化将更加明显,今年雨季和高温天气将比往年提前半个月左右。南方地区已经进入雨季,多地出现大雨或暴雨,对建筑工程施工带来较大影响;北方地区特别是雄安地区在高温季节前来之前,都在抓紧赶工,加快施工,但随着夏季高温的到来会逐渐减弱。

5月,市场价格上涨过快、过高,造成下游用钢企业难以承受钢价大幅上涨带来的成本压力,使得一些企业被迫停工停产或延缓生产建设,从而影响了就业和产业链稳定,引起了国务院的高度重视。国家有关部门及时调控这种非理性的钢价过快过高上涨,迅速采取有效措施,正确引导市场预期,使得市场情绪逐渐回归理性,市场价格得以回归。

进入雨季和高温的传统淡季,供需均将减弱,而区域供需差异将会拉大。因此,6月份螺纹钢市场价格将以震荡调整运行为主,当然调整下跌过程中会有阶段性的反弹,最终回到合理的价格波动区间。

策略建议及风险提示

传统淡季即将来临,但综上可见,下跌空间或许有限,区间操作为主。

新冠疫情再次大规模爆发,需求大面积停滞;

减产政策造成行情的单边趋势;

出现上述基本面改变的情况,需要控制持仓风险,及时止盈止损。

风险揭示:您应当客观评估自身财务状况、交易经验,确定自身的风险偏好、风险承受能力和服务需求,并遵循“买卖自负”的金融市场原则,充分认识期货交易的风险,了解任何有关期货行情的分析、预测都可能与实际情况有差异。自行决定是否采纳期货公司提供的报告中给出的建议,并自行承担交易后果。

更多研报详询客户经理

- END -

▼

请认真阅读投资报告类 ☞ 《免责声明》

点一个在看,给我们爱的鼓励!

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信