中衍期货投资咨询部

上周的生猪均价为12.03元,在稳定一周后再次迎来上涨,白条猪整体走势基本跟随毛猪也处于上涨态势,周内毛白价差先弱后强,淘汰母猪价格基本也与毛猪同步上涨,这都与当前需求偏紧和春节前需求预期有直接关系。上游看仔猪和后备母猪价格却正好相反,呈现偏弱态势。通过以上可以发现市场整体表现为近强远弱格局。

近几天期货盘面表现弱势,现货却依然处于相对强势状态,期现走势呈现截然相反的行情,那么盘面是在提前反映预期吗?盘面已经反转了吗?其实近期文章有提到,生猪做空机会始终存在,而且随着时间推进越往后概率越大。

供应呈现近强远弱

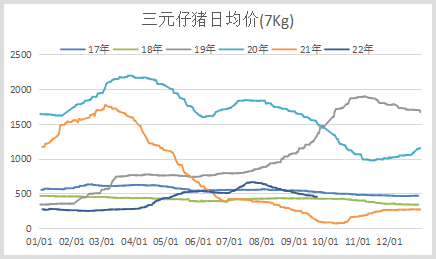

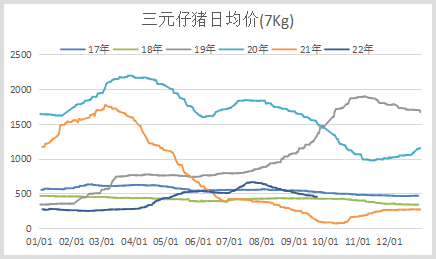

首先,上下游价格可以很明显反映近强远弱格局。白条和毛猪更接近产业链后半段,包括淘汰母猪也是如此,白条和淘汰母猪价格跟随毛猪继续上涨已经充分反映近端行情较强态势,但处于产业链偏上游的仔猪和后备母猪的行情却在7月底就已经见顶回落,说明养殖户对博取整个育肥期的利润不太看好。

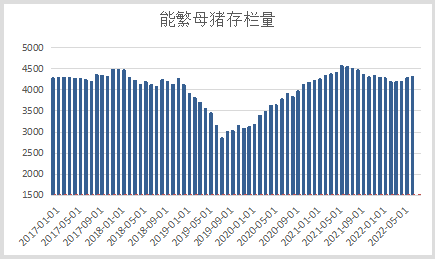

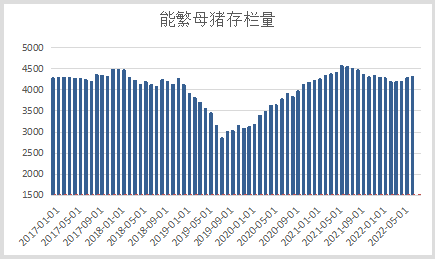

其次,产能的增减趋势也反映近强远弱格局。先看能繁母猪存栏从21年7月后紧已经展开去化阶段,今年一季度也是如此,但从二季度的5月开始,尤其是6月的能繁母猪存栏已经很明显出现增加,这就意味着当前的供应确实是偏紧的,无论从理论出栏还是压栏和二次育肥后的实际出栏,都充分说明当前供应是偏紧的,更准确的说应该是供应处于持续减少状态,与此对应的是23年3月后的生猪供应要出现逐步增加的情况。

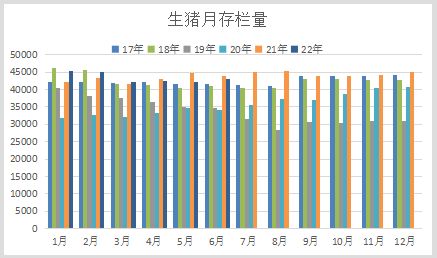

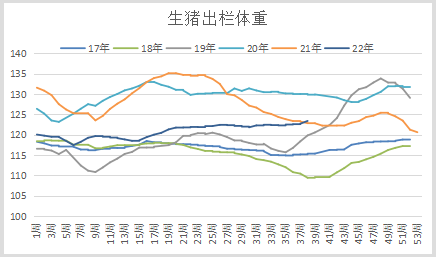

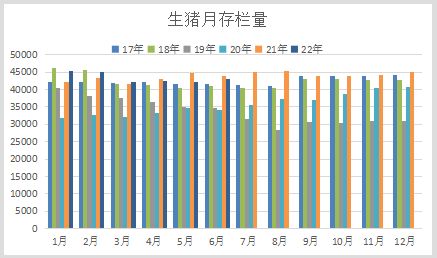

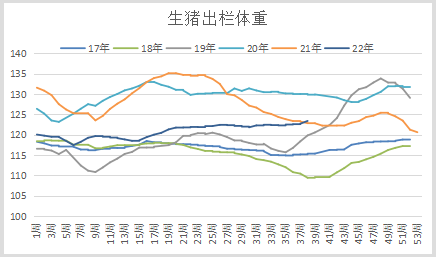

另外,生猪存栏在今年2月后开始下滑,3月4月和5月基本变化不大,但从6月开始迎来相对大幅的增加,说明从今年4月开始的逐步增加压栏,其实在6月就已经对整体猪肉供应产生实质性作用,而且压栏导致的出栏体重是从4月开始,在6月前处于急速增加状态,进入6月后则是开启始终高位并且稳步增加的状态,那么今年7月后的生猪存栏整体趋势很可能也是逐步增加的。也就说不论理论生猪出栏怎么样,今年春节前将面临实际性的生猪供应压力,这种压力将持续到春节后,如果春节前后产能释放猪价出现大幅下滑,还可能引起减重的情况,本应该节后出栏的供应压力将会提前到春节前。

因此,单从以上供应端可以看出近强远弱格局是不争的事实,一是供应在产业链环节的分布,二是母猪存栏的大趋势性,三是压栏和生猪存栏可能导致当前供应后移的同时,如果出现踩踏事件则会促进节后供应提前到节前,因此四季度尤其是节前的行情可能远没有市场普遍预期的那样好,还可能出现相反的情况。

需求持续较好预期不确定性较大

猪价在今年二季度触底以来,不论是供应怎么变化,其实本质还是对需求有较好预期的体现,当人们都想着未来赚大钱时,往往忽略了潜在的风险是和预期呈正比的。预期好逐步体现在补栏热情、积极压栏、二次育肥这三个方面,而且是逐步递增的过程,尤其近期出栏体重增幅又有扩大。

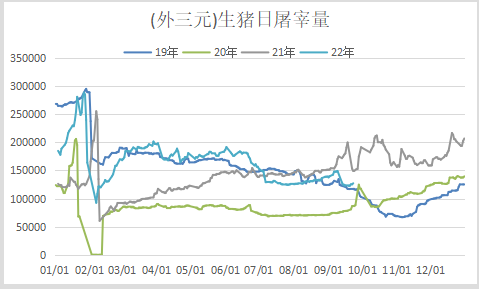

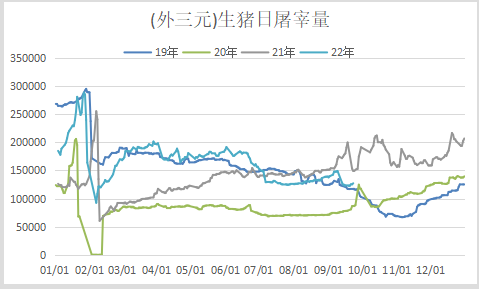

再看屠宰企业的实际状况,但从屠宰量看今年6月之前确实还好,但在年中经济数据反映下半年经济压力较大后,屠宰量也出现急剧减少,一是疫情反复和经济压力导致下游需求谨慎,这一点很容易理解,如居民储蓄、失业、信贷等都会使消费能力减弱。二是高猪价对终端需求的抑制作用,这点和19年有点类似,19年屠宰下降有高价和猪本身少都有关系,但今年猪显然比19年多,屠宰量逐步下滑则主要是高价对终端的抑制。

另外,后续相对确定的是经济疲软下的需求不振,和疫情反复下的更多不确定性,再加上猪肉价格相对较高想要出现像去年那样的提前灌肠和腌腊需求可能还是有难度的。

市场普遍看好的四季度可能面临前后夹击。

供应方面准确说应该是在不断减少,但理论供应并没有那么少,只不过是人为的供应后移,同时如果节前后生猪集中出栏,也会促使理论节后供应提前到节前释放,整体供应压力偏大。需求方面看,主要是经济疲软下的谨慎消费,疫情反复的不确定性和高价对终端需求的抑制,都为较好的需求预期施加压力,这方面压力在当前盘面和四季度的现货将逐步体现。

盘面上看,11合约会更贴近现货,在最终压力释放前,可能还会有反复甚至冲高可能。01合约将实实在在的面临压力,同时也不排除10月底之前跟随现货波动,毕竟多空较量的终点越来越近,但最终01依然将面对落价风险,这是做空机会。本报告的信息均来源于非保密资料,本公司力求但不保证这些信息的准确性和完整性。所载的意见或分析仅反映发布日的观点,在不同时期,本公司可发出与本报告所载意见或推测不一致的报告,投资者应当自行关注相应的更新或修改。本报告中的观点、结论和建议并不代表作者对价格涨跌或市场走势的确定性判断。同时也不作为日内交易参考。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信