发布时间:2021-09-10 08:58:37

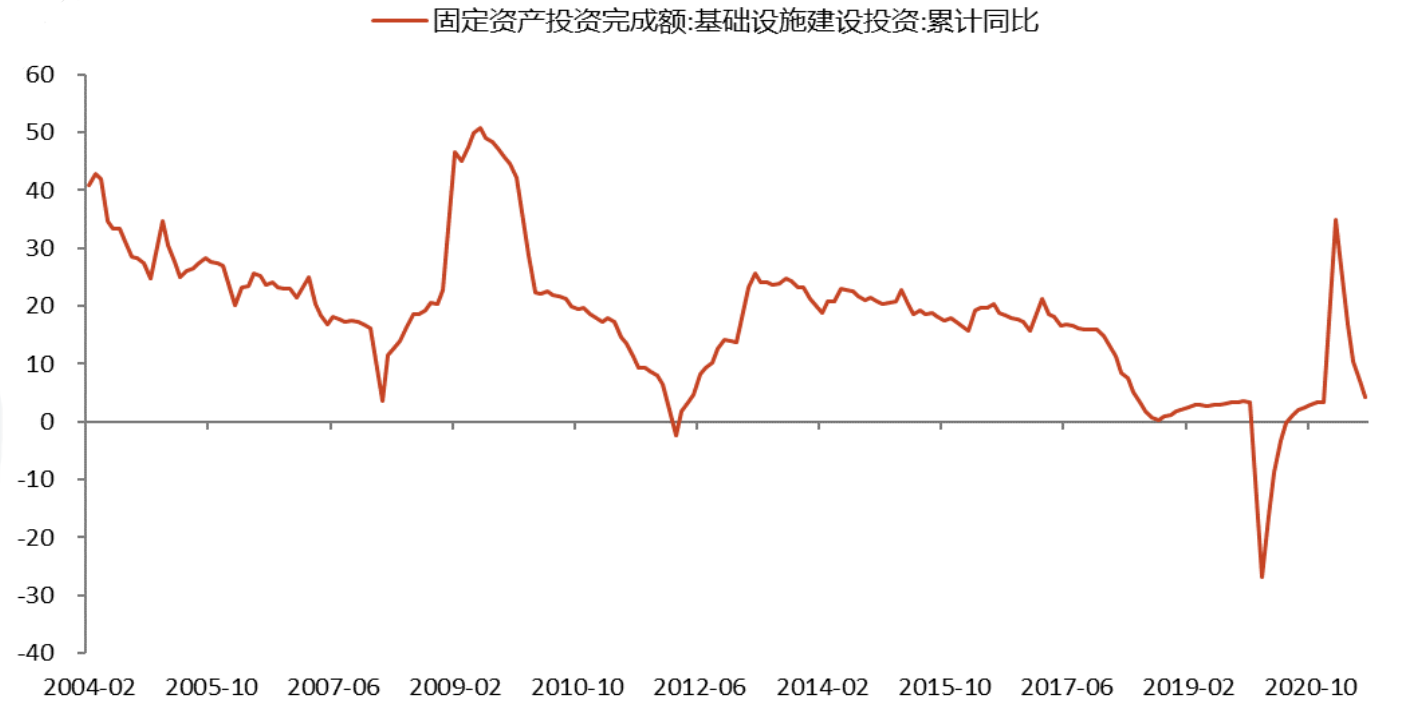

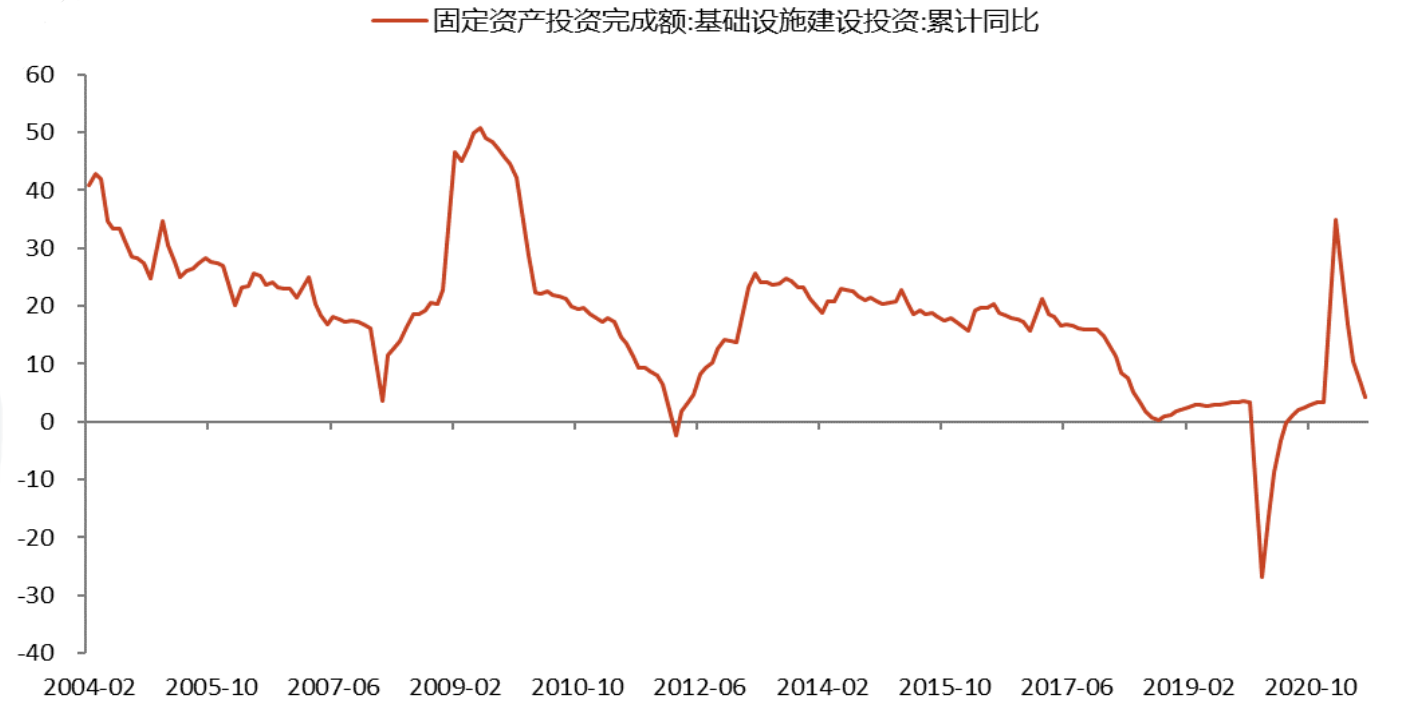

一直以来,基础设施建设作为我国宏观经济调节的重要工具,在我国面对经济危机时屡立奇功。去年在我国经济面临疫情冲击,2020年上半年有所衰退的情况下,基建投资作为政策逆周期调节的常用工具,被市场赋予高增长的预期,基建投资完成额累计同比于2020 年2月触底(约-26.86%),此后开始反弹,并于2020年7月转正,至2021年2月增长至34.95%。不过,今年上半年稳增长压力不大叠加地方政府隐性债务监管趋严,今年财政进度明显偏慢,基建支撑减弱,如下图所示。年初以来公共财政赤字和专项债发行进度远低于往年,1-7月一般公共预算支出增速远不及收入增速,公共财政赤字进度仍仅为0.4%,明显慢于往年,同时1-7月地方专项债累计发行1.35万亿,仅占当年新增限额的37.1%,显著低于去年同期的60.4%和前年同期的78.4%。

图1 我国固定资产投资完成额

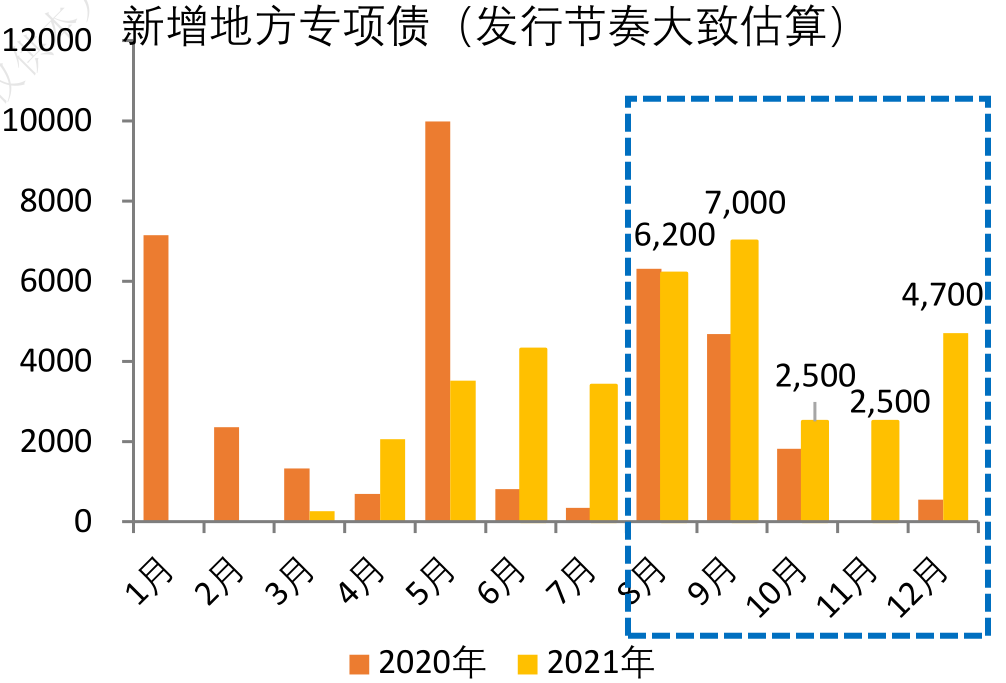

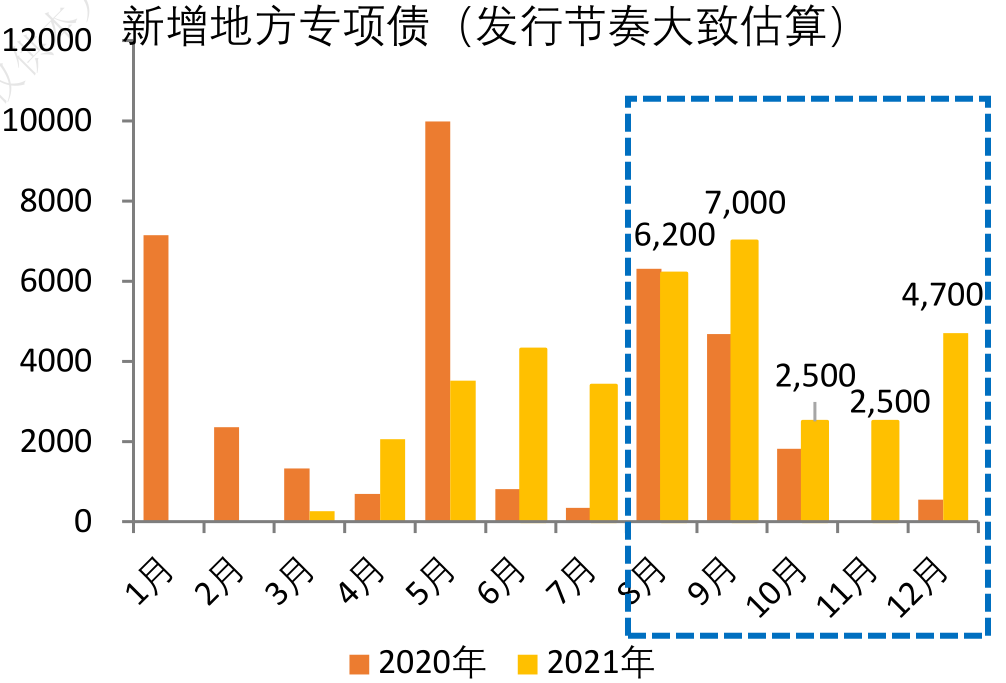

不过,面对后继乏力的制造业PMI,以及房地产严监管下从前端拿地、开工到中后端销售以及资金链条都出现弱化的情况,地产投资下行的压力仍在加大。支柱产业的动能不足,促使政府的财政政策,包括基础设施建设项目开始发力的迹象越来越明显。7月30日政治局会议中提出“合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量。”在9月6日的2021中国国际数字经济博览会上,国务院副总理刘鹤以视频方式出席并致辞;刘鹤表示,要善于创造软环境,持续完善法治环境,适度超前进行基础设施建设,优化资源和服务供给,保护公平竞争,反对垄断。7月底政治局会议的“今年底明年初”的表述意味着年内发行的债券仍需积极拨付并投入到年内开工项目中,以形成一定的年内实物工作量,尽可能减少财政资金的闲置。另外按照政策部署,部分专项债额度将预留至12月发行,这部分资金将投入到明年年初的开工投资中;“合理把握进度及推动形成实物工作量”表述对应下半年财政进度或将加快,专项债发行加快,为四季度和明年初实际投资蓄力,预计年内至明年一季度的基建投资将受到一定提振,不过地方隐性债务监管的强度仍将会影响投资的斜率。从节奏上看,财政部反复强调合理把握发债节奏下预计月度发行较以往更加平滑,部分新增专项债额度将预留至四季度、尤其是十二月发行,以形成明年年初实物工作量,不过八、九月大概率仍会形成一定的发行小高峰,如下图所示。

图2 专项债发行节奏估算(单位:亿元)

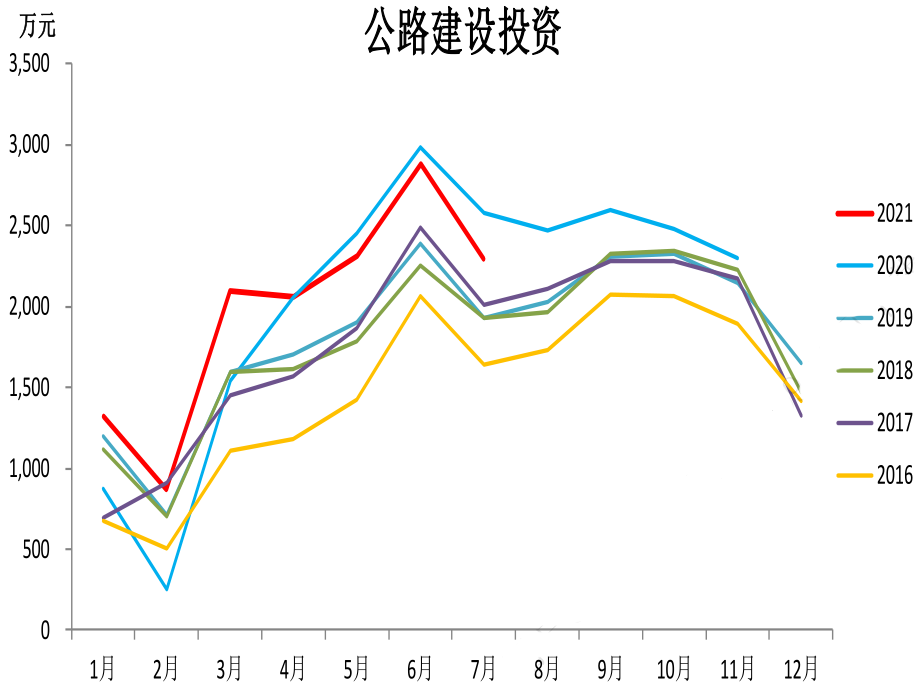

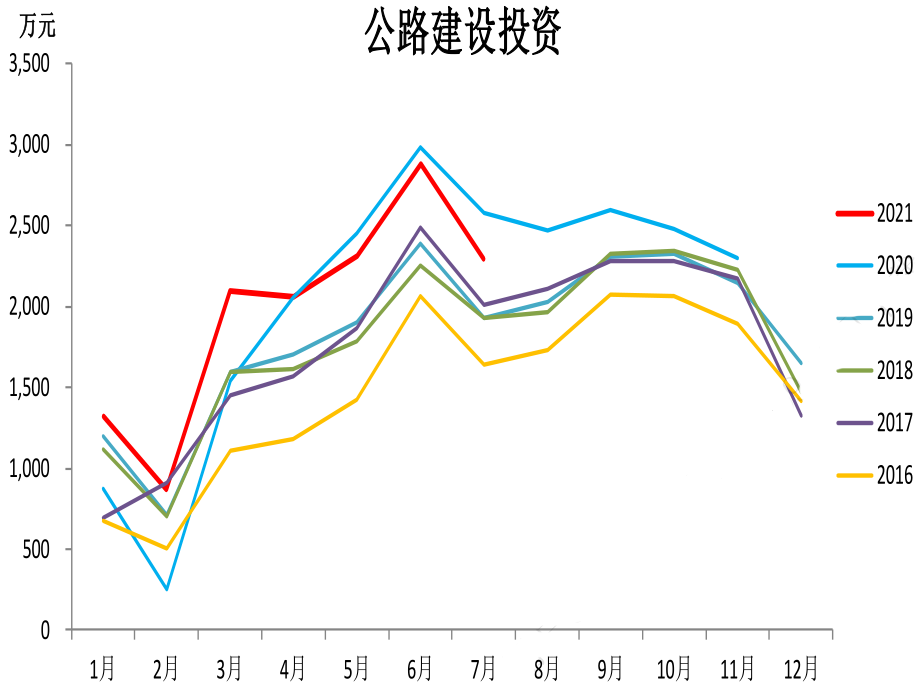

从国内公路建设投资角度看,2021年一季度国内公路建设投资同比大幅增长,但主要原因是同比基数低,2020年在基建投资逆周期增长的背景下,公路建设投资表现强劲,而今年国内经济整体步入正常轨道,基建投资整体情况预计不及2020年。虽然2021年初公路建设投资高于往年同期水平,但二季度以后同比增速明显下降。从环比来看,上半年公路建设投资整体保持增长,但7月开始明显下降,从季节性角度来看,8-10 月份公路建设投资往往维持相对平稳,11 月以后环比或再度走低,如下图所示。

图3 我国公路建设投资(单位:万元)

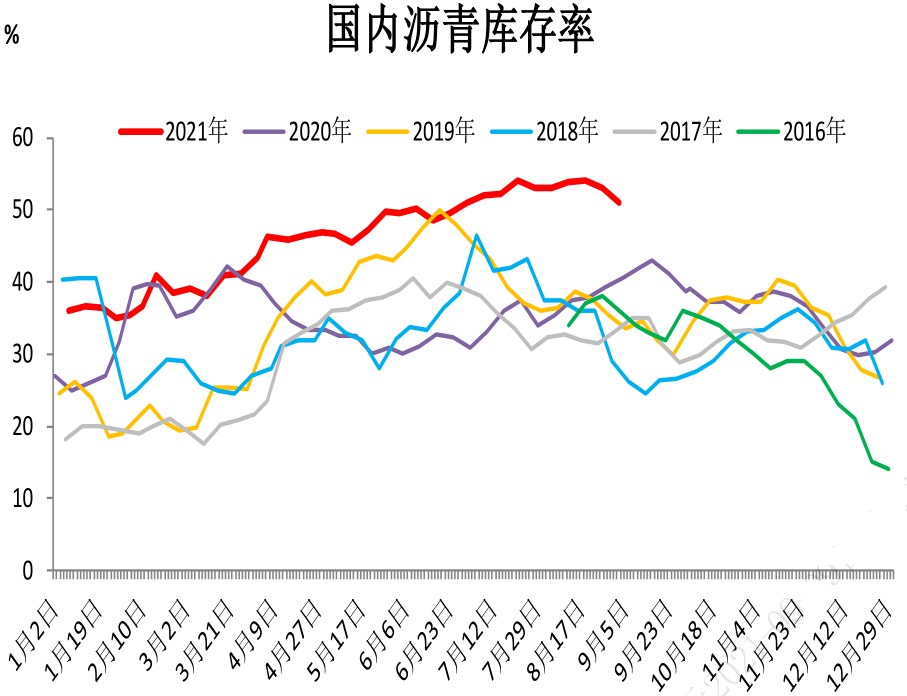

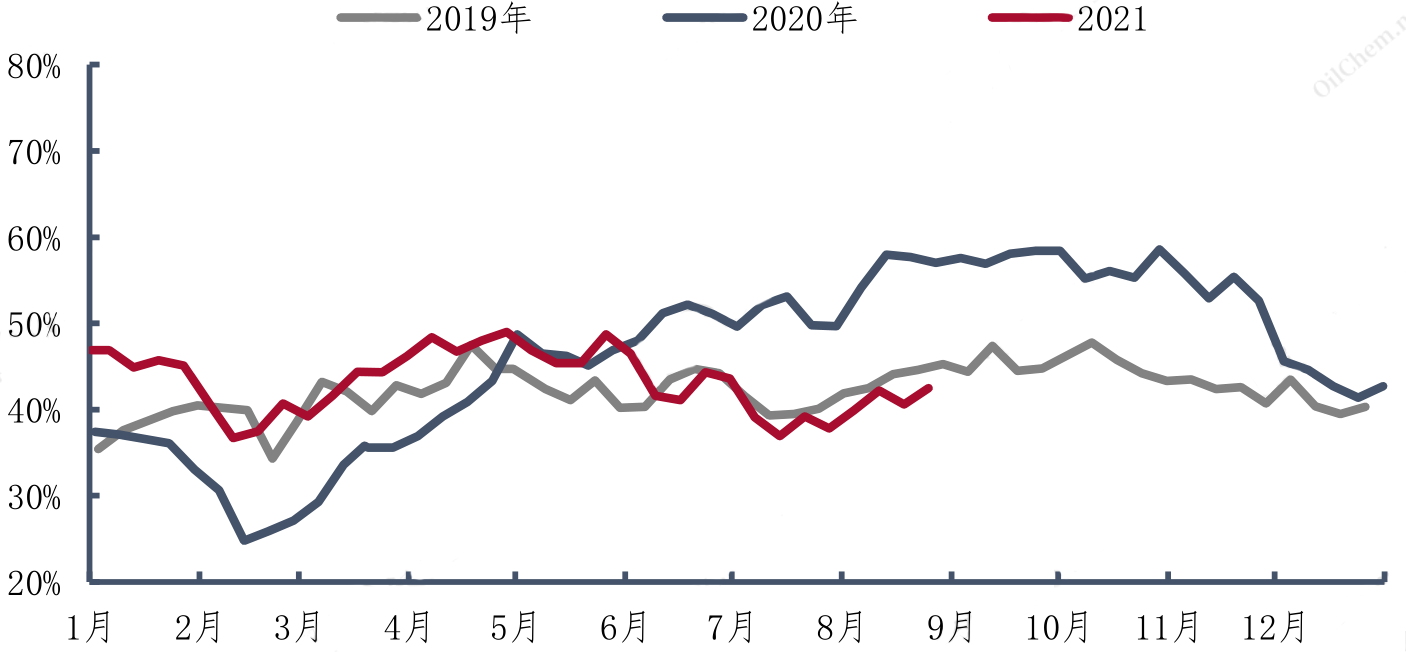

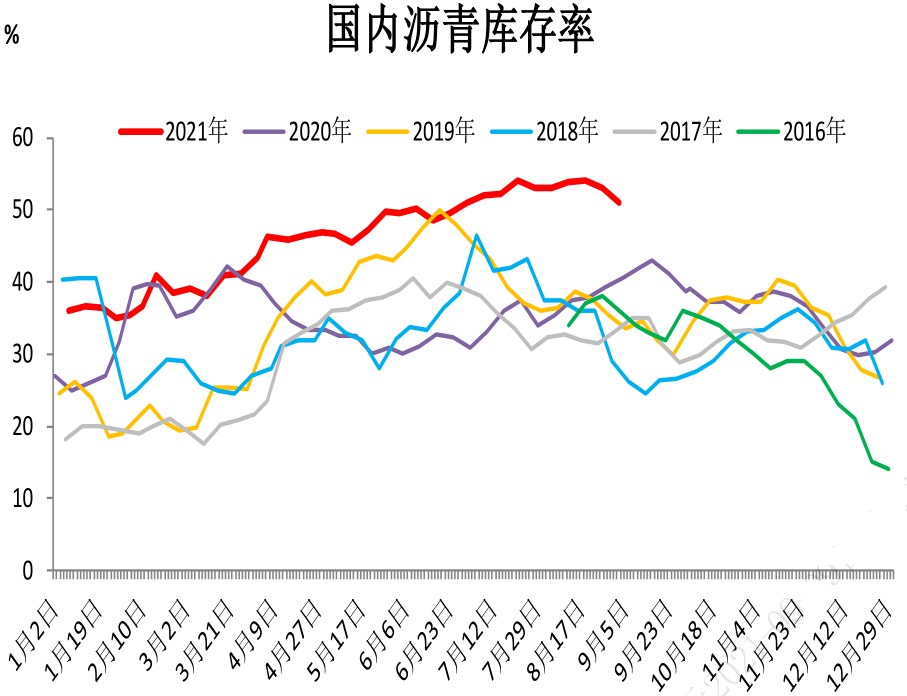

今年以来,在沥青供给保持充裕而沥青需求相对有限的情况下,沥青炼厂库存及社会库存持续走高。据隆众资讯的统计,截止八月底,沥青炼厂库存率达到53%左右,远高于历史同期水平,如下图所示。但从环比来看,国内沥青炼厂及社会库存已连续两周下降,从趋势上已出现拐头迹象。国内沥青库存水平持续居高主要源于下游需求表现不佳,持续降雨对公路项目施工形成明显制约,而进入到八月下旬以后,随着降雨的逐步减少,需求有望一定程度好转,并带动沥青库存下降,九十月份预计将维持去库逻辑。

图4 我国沥青库存率(单位:%)

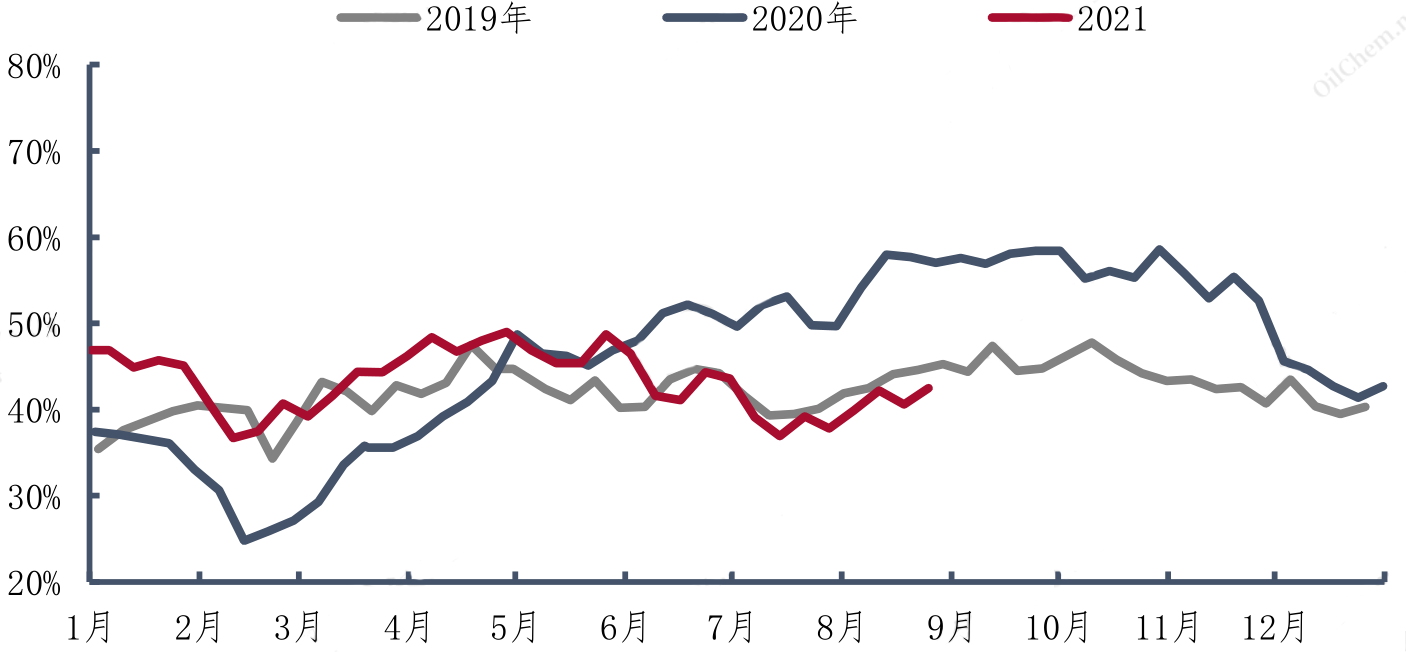

七月后半月以来,我国炼厂的生产负荷环比回升,但同比仍然处于历史低位水平;据隆众资讯对73家主要沥青厂家的综合开工进行统计,本月综合开工率较上月增加3个百分点,如下图所示。

图5 我国石油沥青企业开工情况

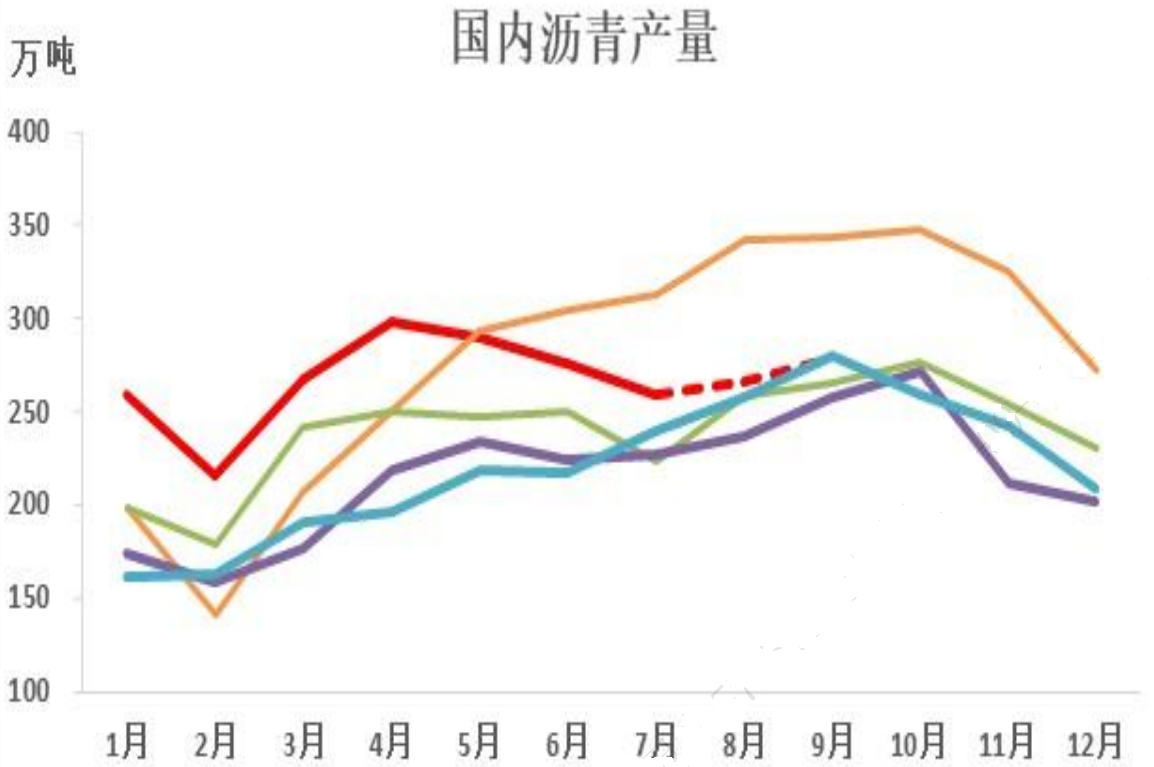

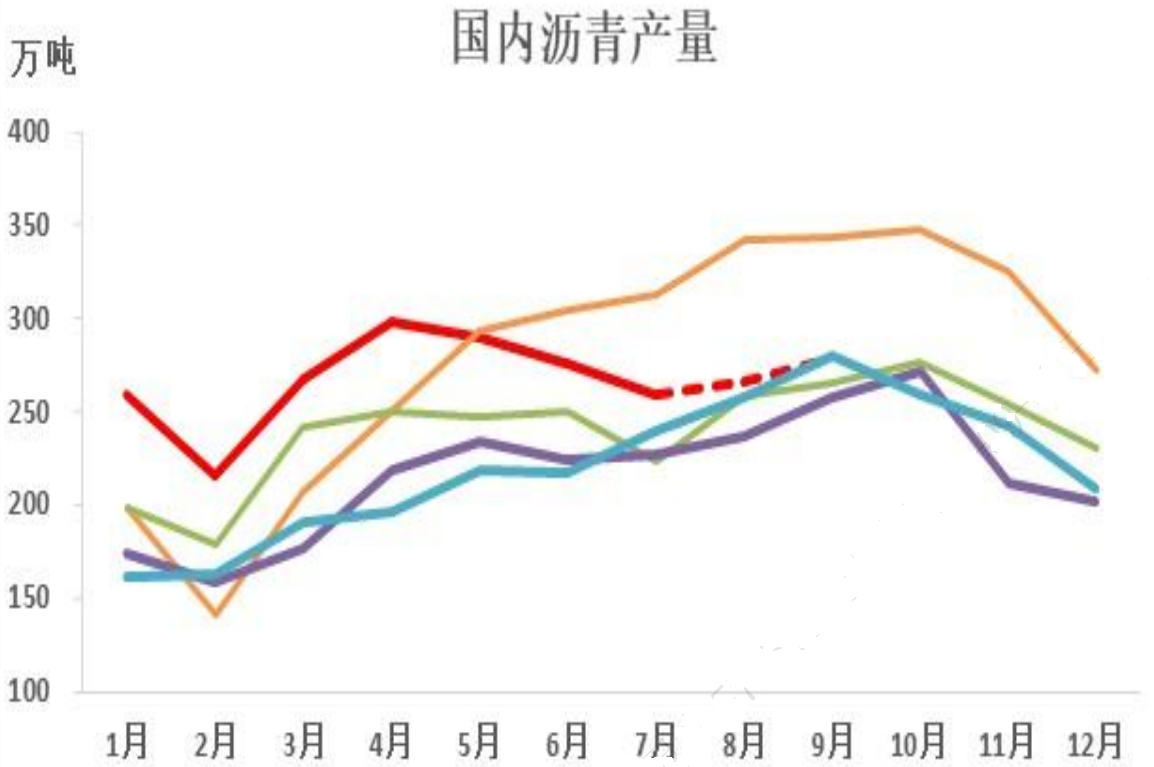

从产量来看,今年1-7月国内沥青总产量达到2409万吨,同比增长0.7%,一季度同比数据有所增长,但二、三季度国内沥青产量同比下降明显。从8、9月的排产情况来看,分别为266、278.1万吨,9月份排产量同比下降19%,如下图所示。

图6 我国沥青历年产量(单位:万吨)

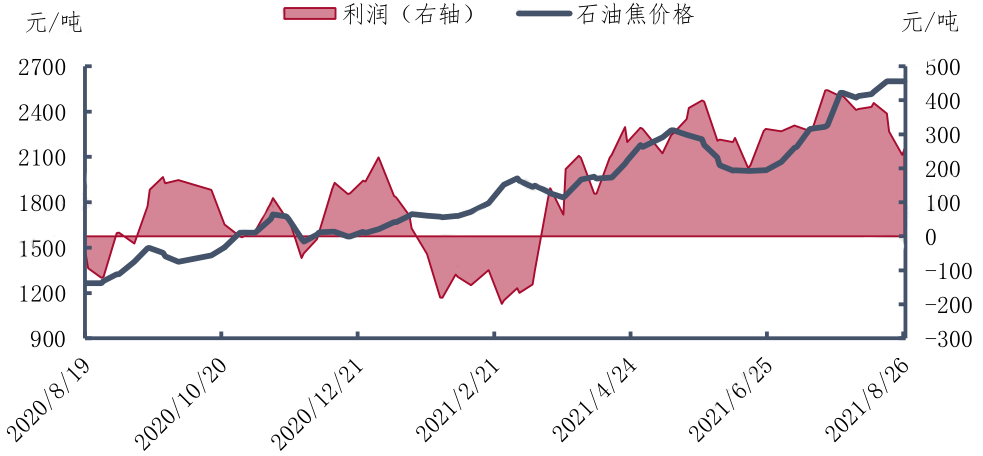

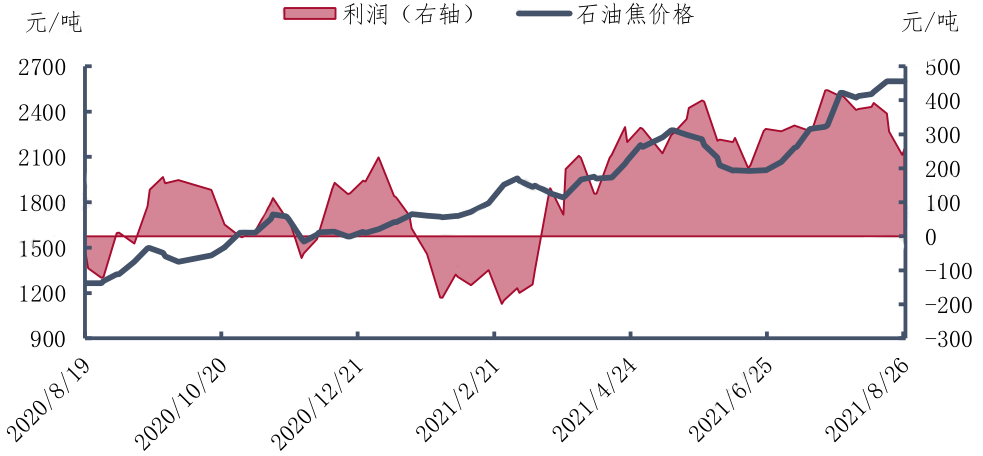

在替代品方面,沥青与焦化料均为原油一次加工的末端产品,经常减压渣油进行调和后生成。今年在沥青产能过剩及成品油需求稳步回升的大背景下,焦化料价格长期高于沥青价格,促使不少炼厂转产焦化料或间歇性生产沥青,在一定程度上缓解了今年沥青的供应压力。近日,沥青的综合生产利润仍然在零轴徘徊,动辄为负利润;而八月山东地区平均延迟焦化利润为335元/吨,较上月362元/吨下跌27元/吨,如下图所示。

图7 焦化利润走势图

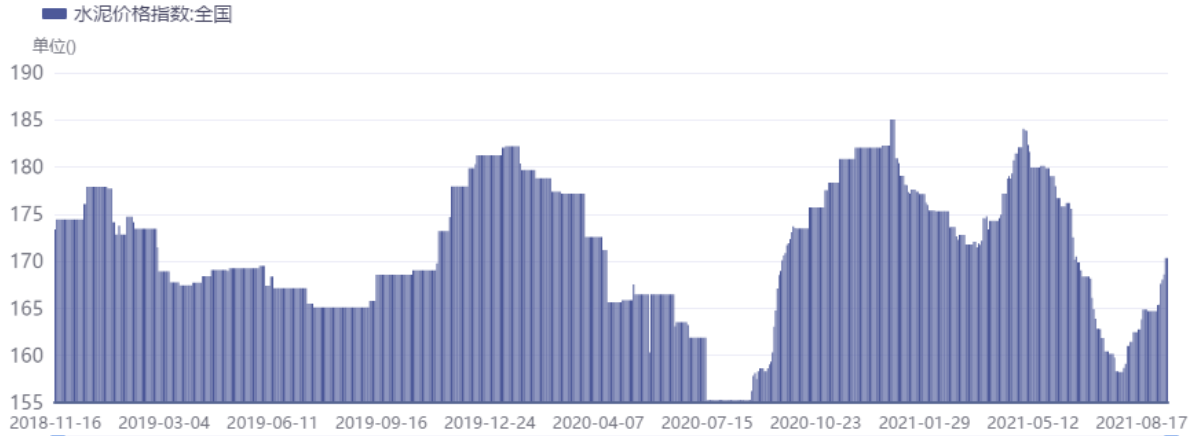

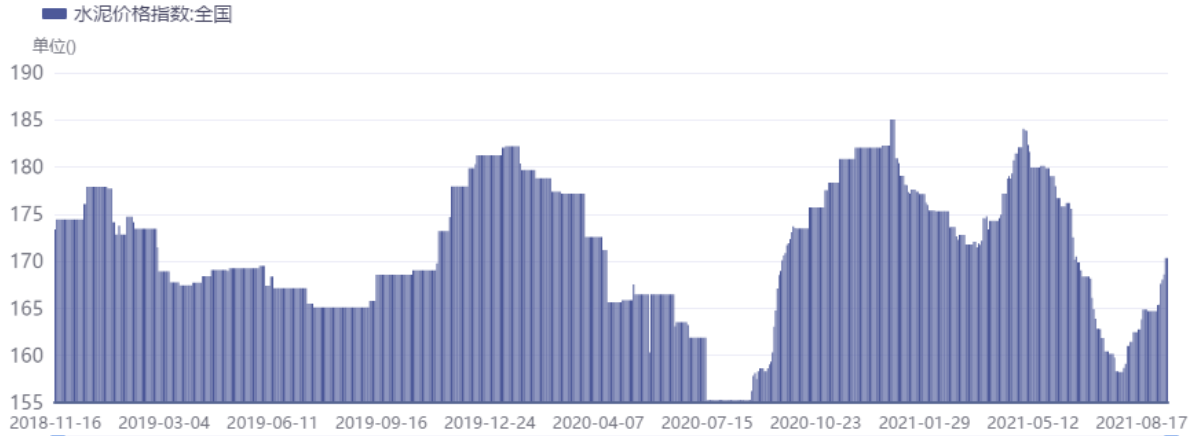

在铺设道路方面,水泥和沥青也有一定的替代性。据财联社消息,水泥市场需求有所改善,上周全国超半数的省份中水泥价格出现上涨情况,周均价环比明显继续上扬。从多家水泥企业了解到,下半年企业订单充足,并且从8月起水泥行业已经呈现涨价的趋势,如下图所示;预计在10月、11月进入需求旺季后,水泥行业将出现较大规模整体反弹。

图8 我国水泥价格指数

数据来源:同花顺

综上所述,由于今年是我国“十四五”规划的开局之年,受到上半年我国稳增长压力较小,而且债券市场风险排查的影响,上半年我国的地方债发行明显放缓,基建项目实施力度明显偏低;但是近期由于我国制造业和房地产等支柱产业的增长不确定性增加,从最近的政府工作内容来看,我国基建力度的加码趋势逐渐得以确立。沥青的需求呈现明显的季节性特点,当前我国南方雨季已经结束,而北方由于今年夏天的洪涝灾害,七八月份的工程项目被迫推后,这可能导致九月后包括公路开工维护在内的基建项目实施力度加大;同样由于需求不振和被迫推迟,我国的沥青生产企业上半年经营状况较差,二季度开始减产或转产焦化料,即使如此,库存仍然持续攀升,但是近两周库存似乎有出现拐点的迹象;在传统的“金九银十”旺季的季节性因素和财政政策有意发力的情况下,沥青有望迎来去库节奏,价格也有望相对走强,但是目前仍然偏高的库存可能会限制沥青价格的上涨幅度。另外到十一月后,随着天气转冷,公路施工难度增加,沥青的需求和价格可能再次转弱,届时只能依赖原油成本的支撑。

更多研报详询客户经理

- END -

▼

请认真阅读投资报告类 ☞ 《免责声明》

中衍资讯中衍期货有限公司竭诚为您提供优质服务。新闻热点、财经资讯、投资咨询报告、交易心得、投资技巧、尽在其中。

370篇原创内容

公众号

点一个在看,给我们爱的鼓励!