01

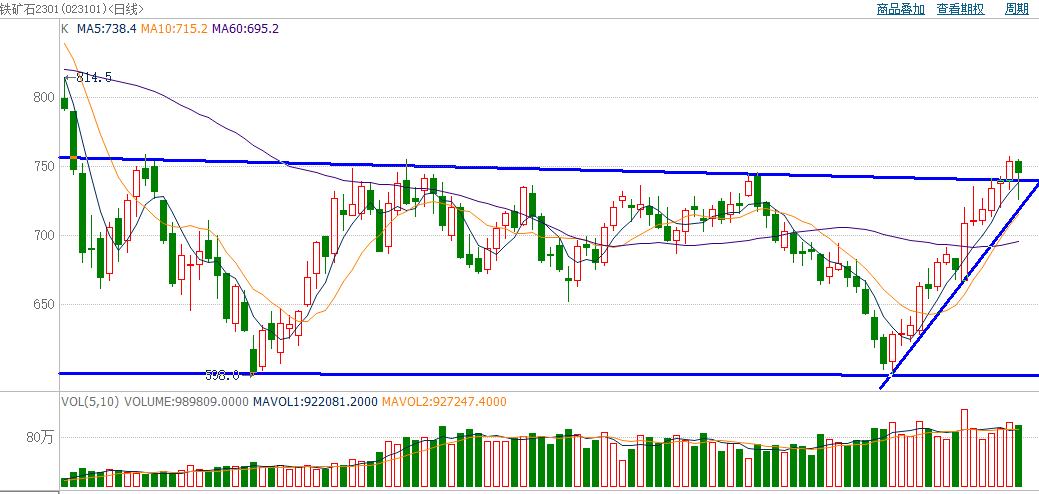

铁矿主力合约:

延续反弹

策略建议:铁矿高位整理,反弹走势并未终结,后市上行概率更高。建议延续多头思路,以收盘价跌破5日均线为止损条件。

02

热卷主力合约:

突破压力

策略建议:热卷反弹回调,日k线上行趋势并未破坏,短期内建议多头思路操作,3670为止损线。

03

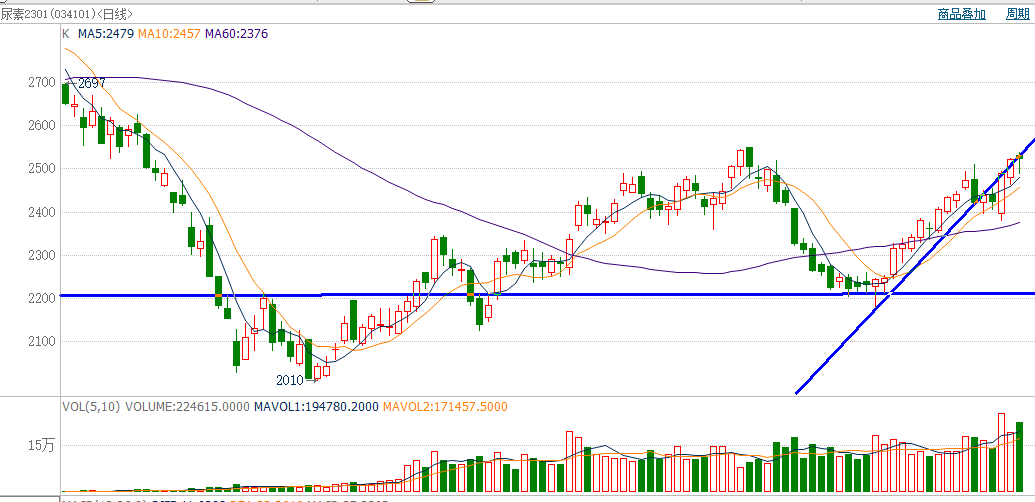

尿素主力合约:

维持涨势

策略建议:尿素近期受2500压力后出现一定回调,遇到60日均线附近收长阳反弹,建议保持多头思路操作。

04

橡胶主力合约:

趋势下行

策略建议:橡胶反弹遇到趋势线压力,收长阴线或开启新一轮下行行情,建议空头思路操作,关注前低附近支撑。

05

跨品种套利:

多豆油空棕榈油01

策略建议:多豆油空棕榈油01,该策略是11月17日首次推出的跨品种套利策略,可适当加以关注。若二者差价下破1030可暂时取消关注。

06

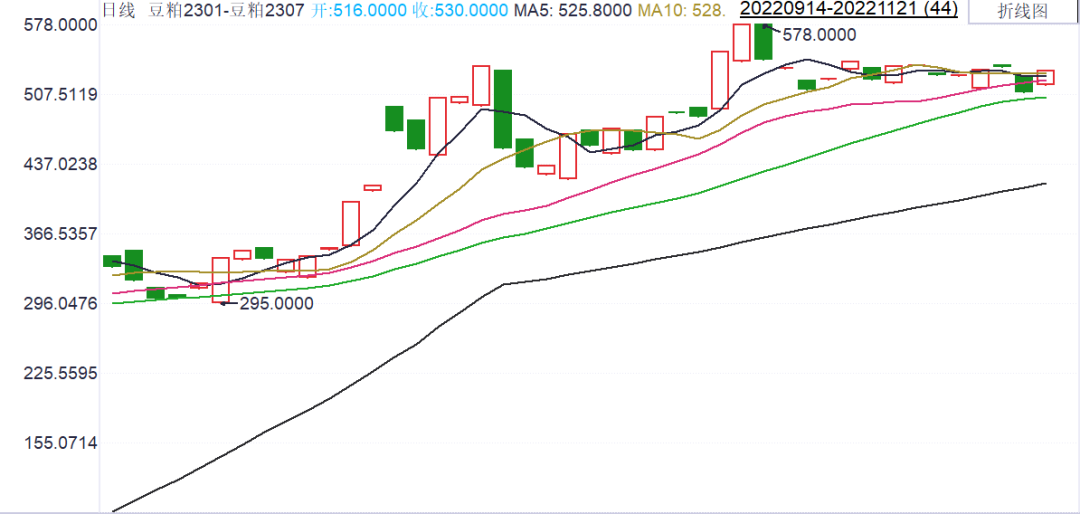

跨品种套利:

空棕榈油多豆粕01

策略建议:空棕榈油多豆粕01,该策略是11月15日首推的跨品种套利策略,推出后二者差价走势与判断相符,故可适当加以关注。若差价上破3880暂可取消关注。

07

跨品种套利:

多豆粕空玉米01

策略建议:多豆粕空玉米01,该策略是跨品种套利策略,可适当加以关注。若差价下破1216取消关注。

08

跨期套利:

多01空07豆粕

策略建议:多01空07豆粕,该策略是跨期套利策略,可适当加以关注。若差价下破420取消关注。

09

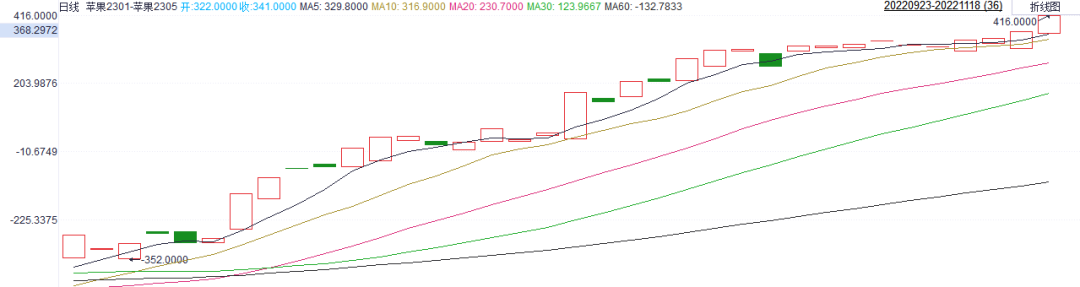

跨期套利:

多01空05苹果

策略建议:多01空05苹果 ,该策略是推出的跨期套利策略,可适当加以关注。若二者差价跌破310(经再次上调)取消关注。

作者:

徐宪鹏 | 投资咨询资格号:Z0015934

卢 旭 | 投资咨询资格号:Z0011867

END

更多研报详询客户经理

↓↓↓

免责

声明

本报告的信息均来源于非保密资料,本公司力求但不保证这些信息的准确性和完整性。

登录/注册

登录/注册 智能客服

智能客服

关注中衍资讯

关注中衍资讯

关注官方微信

关注官方微信